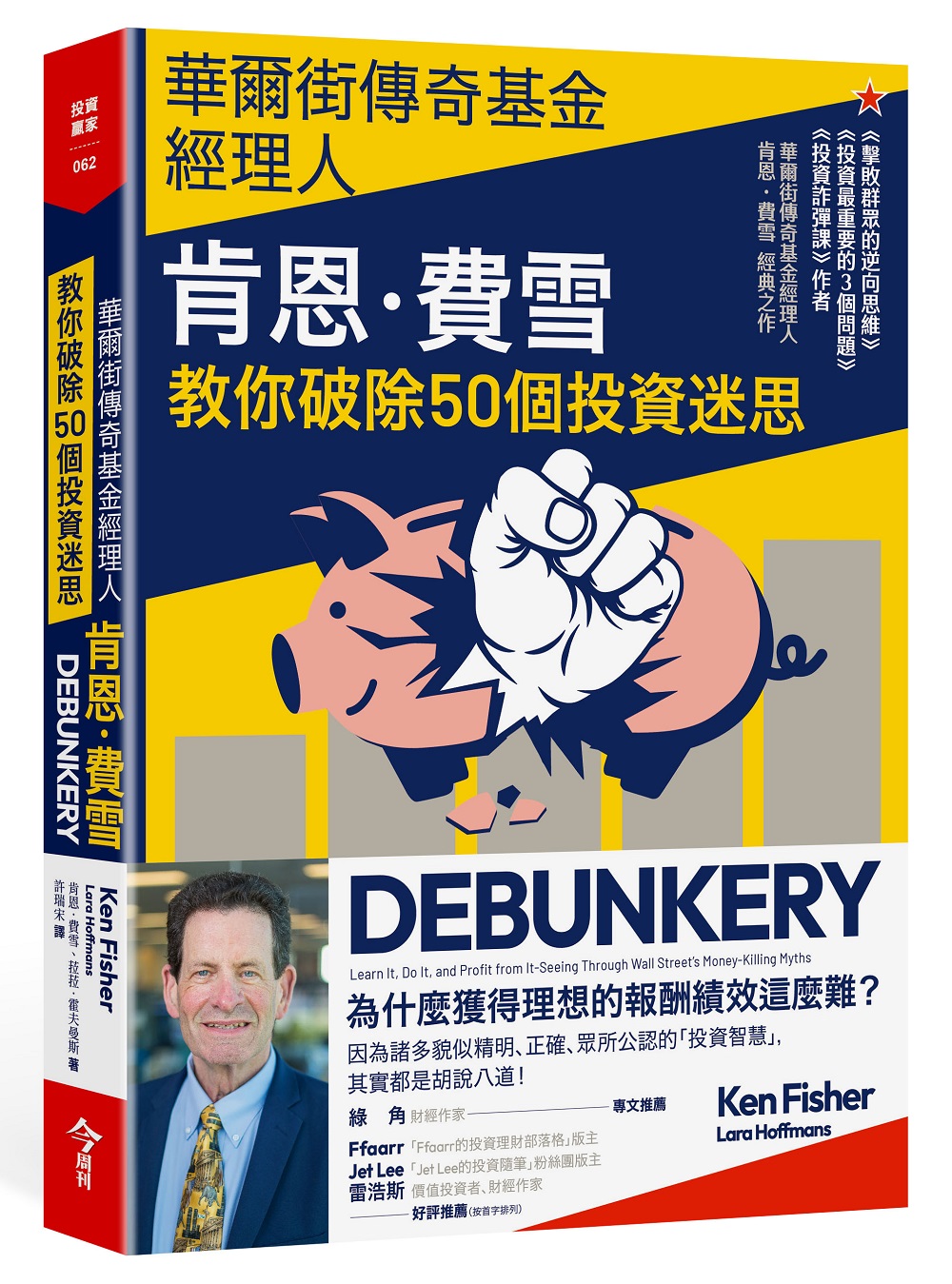

Debunkery: Learn It, Do It, and Profit from It-Seeing Through Wall Street's Money-Killing Myths

| 作者 | Ken Fisher/ Lara Hoffmans |

|---|---|

| 出版社 | 大和書報圖書股份有限公司 |

| 商品描述 | 華爾街傳奇基金經理人肯恩.費雪: 教你破除50個投資迷思:【各界推薦】專文推薦──綠角∣財經作家好評推薦(按首字排列)──Ffaarr∣「Ffaarr的投資理財部落格」版主JetL |

| 作者 | Ken Fisher/ Lara Hoffmans |

|---|---|

| 出版社 | 大和書報圖書股份有限公司 |

| 商品描述 | 華爾街傳奇基金經理人肯恩.費雪: 教你破除50個投資迷思:【各界推薦】專文推薦──綠角∣財經作家好評推薦(按首字排列)──Ffaarr∣「Ffaarr的投資理財部落格」版主JetL |

內容簡介 本書作者肯恩.費雪是暢銷財經書作家,管理資產規模超過1650億美元的資產管理顧問公司「費雪投資公司」(Fisher Investments)創辦人兼執行董事長,也曾是《富比士》雜誌長期專欄作家,更是全美知名億萬富豪。他在書中特別整理出坊間常見的50個投資「偽智慧」,並以流暢又幽默的行文方式,試圖釐清許多人們普遍認為的「理所當然」,幫助廣大投資人規避因仰賴「常識」、直覺或老生常談時,所付出的慘痛代價: ‧債券比股票安全(?) ‧穩賺平均報酬率不是夢(?) ‧被動型投資很簡單(?) ‧停損,就可以停止虧損(?) ‧定期定額,一定可以讓你安心賺(?) ‧黃金是又好又安全的投資(?) ‧疫情會害股市病懨懨(?) 許多人很難相信,無論是專業人士、評論名嘴、學界教授或是經驗豐富的散戶,都會抱持一些完全錯誤的投資觀點,然後不斷重複做出不理性的交易行為。其實破除迷思並不難,只要願意對常見的投資真理多抱持一絲質疑,你的視野將變得清晰,不再受代價高昂的謬論所蒙蔽。 本書將告訴讀者,就投資來說,絕對沒有「遇到情況A就要賣出,遇到情況B就得買進」這種萬試萬靈的法則──真有這麼簡單就好了! 身為投資人,我們不能、更不必以「絕不犯錯」為目標,因為那是不可能的。就長期而言,投資人的目標應該是「做對決定」的機率要多過犯錯機率。所以,我們該做的是學會如何破除所有與投資相關的誤解,盡力降低犯錯機會,以有效提升投資報酬率。本書將助各位一臂之力,掌握正確的財務觀念,以在投資道路上能夠穩健前行。

各界推薦 【各界推薦】 專文推薦── 綠角∣財經作家 好評推薦(按首字排列)── Ffaarr∣「Ffaarr的投資理財部落格」版主 Jet Lee|「Jet Lee的投資隨筆」粉絲團版主 雷浩斯|價值投資者、財經作家 「本書以豐富的理據和清晰的邏輯,破除了很多廣泛流傳,但其實不正確的投資迷思,若是願意瞭解這些並進一步學習作者的思考方式,就能讓自己在投資的路上減少犯錯,少走很多冤枉路。」 ──Ffaarr,「Ffaarr的投資理財部落格」版主 「你或許以為自己理解投資的各種常識,但說不定只是大多數人的迷思。投資要成功,靠的是盡可能不犯錯。而破除迷思跟謬誤,就是減少犯錯的第一步。肯恩.費雪透過本書,幫助讀者破除投資路上常見的經典迷思。研讀本書可以讓您在未來減少犯錯,增加獲利!」 ──Jet Lee,「Jet Lee的投資隨筆」粉絲團版主

作者介紹 肯恩.費雪、菈菈.霍夫曼斯作者簡介/肯恩.費雪 Ken Fisher資產管理顧問公司「費雪投資公司」(Fisher Investment)創辦人、執行董事長、共同首席投資長。費雪以長期撰寫《富比士》(Forbes)雜誌專欄「投資組合策略」(Portfolio Strategy)而聞名,這個備受推崇的專欄持續超過32年,是《富比士》創立超過百年來連載時間第一長的專欄。他於1979年創設「費雪投資公司」,並擔任執行長37年,該公司目前管理的資產價值超過1650億美元。在2021年的《富比士》全美400位富豪名單,費雪排名第151位;在2022年《富比士》全球億萬富豪名單,費雪則排名第509位。2010年,《投資顧問雜誌》(Investment Advisor)提名他為近30年來最有影響力的30個人之一。費雪曾經寫過多篇專業與學術文章,並因發表在《投資組合管理雜誌》(Journal of Portfolio Management)上的傑出文章而獲頒「Bernstein Fabozzi Jacobs Levy」最佳論文獎。他過去也寫了11本書,包括暢銷書《擊敗群眾的逆向思維》《投資最重要的3個問題》以及《跟著肯恩費雪洞悉市場》。他經常接受美國、英國與德國等金融或商業期刊的訪問與報導。另外,德國金融與商業雜誌《焦點財富》(Focus Money)、丹麥財經媒體《Børsen》、瑞士《商業周報》(Handelszeitung)、台灣《商業周刊》等,也有他的專欄文章。菈菈.霍夫曼斯 Lara Hoffmans費雪投資公司內容經理,MarketMinder.com撰稿編輯,曾與肯恩.費雪合著《投資最重要的3個問題》《投資詐彈課》等書。畢業於知名學府聖母大學。許瑞宋香港科技大學會計系畢業,曾任路透中文新聞部編譯、培訓編輯和責任編輯。2011年獲第一屆林語堂文學翻譯獎。譯有《投資的奧義》《巴菲特寫給股東的信》《大逆轉:金融擴張如何推升不平等》和《貿易的取捨》等數十本書。(victranslates.blogspot.tw )

產品目錄 【推薦序】 破除不自覺陷入的投資迷思/綠角 【前 言】 輕鬆學破謬 第一部 害你賠大錢的基本迷思 迷思1 債券比股票安全? 迷思2 睡得好的投資人,表現較優? 迷思3 退休人士應採保守的投資策略? 迷思4 年齡決定資產配置? 迷思5 穩賺平均報酬率不是夢? 迷思6 保本和成長可以兼得? 迷思7 你該相信直覺嗎? 迷思8 一次大空頭即足以致命? 迷思9 確定是多頭市場,才肯進場? 迷思10 無論何時,堅持只投資成長股,或價值股,或小型股? 迷思11 詐欺高手很難辨識? 第二部 華爾街「偽智慧」 迷思12 停損,就可以停止虧損? 迷思13 掩護性買權是好東西? 迷思14 定期定額法可以降低風險,提升報酬? 迷思15 變額年金險只有好處,沒有壞處? 迷思16 股市連結年金險,優於一般年金險? 迷思17 被動型投資很簡單? 迷思18 送伴侶去購物,能改善你的共同基金操作績效? 迷思19 貝他值,能幫你測量風險? 迷思20 算出股票風險溢酬,就能輕鬆預測未來報酬? 迷思21 VIX指數升至高位,是進場良機? 迷思22 消費者信心,是市場方向的重要指標? 迷思23 道瓊工業指數超重要──真的嗎? 第三部 要命的「普通常識」 迷思24 1月分行情預示股市全年表現? 迷思25 5月是賣股月? 迷思26 低本益比代表低風險? 迷思27 強勢美元真好? 迷思28 別跟聯準會作對? 迷思29 你真的需要股息,來支付開銷嗎? 迷思30 買一張利率5%的存款單,就能得到5%的現金流──有這麼簡單? 迷思31 當嬰兒潮世代退休時,就是世界末日? 迷思32 集中資源,累積財富? 第四部 歷史教訓 迷思33 政府最好能有財政盈餘? 迷思34 高失業率很恐怖? 迷思35 黃金是好投資? 迷思36 低稅有利股市? 迷思37 油價漲,股市就跌? 迷思38 疫情會害股市病懨懨? 迷思39 消費支出最重要? 迷思40 總統任期,真的對股市有影響嗎? 迷思41 我支持的政黨,對股市最有利? 迷思42 股市報酬率太高了,必將回落? 第五部 美麗大世界 迷思43 外國股票太陌生了? 迷思44 誰需要外國股票? 迷思45 高負債遲早拖垮國家? 迷思46 美國應付不了債務? 迷思47 美國欠中國太多錢了? 迷思48 貿易逆差對市場不利? 迷思49 GDP推動股市上漲? 迷思50 恐怖行動嚇壞股市? 致謝

| 書名 / | 華爾街傳奇基金經理人肯恩.費雪: 教你破除50個投資迷思 |

|---|---|

| 作者 / | Ken Fisher Lara Hoffmans |

| 簡介 / | 華爾街傳奇基金經理人肯恩.費雪: 教你破除50個投資迷思:【各界推薦】專文推薦──綠角∣財經作家好評推薦(按首字排列)──Ffaarr∣「Ffaarr的投資理財部落格」版主JetL |

| 出版社 / | 大和書報圖書股份有限公司 |

| ISBN13 / | 9786267014684 |

| ISBN10 / | 6267014681 |

| EAN / | 9786267014684 |

| 誠品26碼 / | 2682266062008 |

| 頁數 / | 368 |

| 開數 / | 25K |

| 注音版 / | 否 |

| 裝訂 / | P:平裝 |

| 語言 / | 1:中文 繁體 |

| 尺寸 / | 15X21X1CM |

| 級別 / | N:無 |

推薦序 : 【推薦序】

【推薦序】破除不自覺陷入的投資迷思/綠角

《華爾街傳奇基金經理人肯恩.費雪,教你破除50個投資迷思》一書列出常見的投資迷思與破解之道,對提升投資能力來說,非常有幫助。

譬如市場的平均報酬。許多人會覺得:「這很基本啊,我怎麼會不懂年化報酬呢?」

但不少投資人,瞭解得可能不夠徹底。

作者強調,長期年化報酬是包括空頭市場的。

這是什麼意思?

譬如台灣股市從1970年初到2021年底,在這52年間平均有10.3%的年化報酬。而這是包括歷經1974年超過60%的大跌、2008年超過40%的大跌,以及在此期間許多幅度比較小的下跌年度。縱使這些下跌全沒有躲過,平均仍有10%的年化報酬。

很多人誤以為一定要參與上漲、躲過下跌,才會獲得不錯的報酬。其實這種包括空頭,仍有10%年化報酬的成果,是代表市場每每在大跌後,不僅會以更大的漲幅把下跌彌補過來,且之後還會帶來更進一步的成長。

很多人可以理解股市有重挫的可能,卻忽略了市場有更大的上漲潛能,結果產生過度擔心下跌的心理偏誤,以為一定要避開下跌,挑對時間參與市場,才會有好的成果。然而,最後結果常是在上漲時參與不足,下跌時也沒躲過,適得其反。

對於年化報酬的另一個誤解,就是以為可以年復一年地達成10%的報酬。但這是不可能的。

單一年度的報酬,常是大幅偏離平均的數字,譬如一年跌20%,或是一年漲30%。

假如你看到有人宣稱從事風險投資,可以沒有波動,每一年拿到9%、10%的穩定報酬,千萬不要以為自己遇到投資天才。你遇到的,比較可能是美國史上最大金融騙局主謀馬多夫的傳人。

作者提到的另一個迷思,就是很多人以為從事指數化投資很簡單。乍看的確如此,買進後就一直持有即可,這誰辦不到呢?

問題是,大多數人的確辦不到,因為這是對個人心性的嚴格考驗。

90年代初期,原本用標準普爾500指數進行指數化投資的人,到了1995年看到科技類股大漲,就覺得換成納斯達克100指數(NASDAQ 100)比較好,結果反而參與到科技類股的暴漲與之後的泡沫破滅。

2003年之後,投資人認為投資美國已經過時,反而覺得對新興市場從事指數化投資比較好。但近幾年,投資人又紛紛放棄新興市場,重回美股懷抱。

投資人總是想著追逐下一個表現最好的市場。不管是指數化投資還是主動投資,都可能落入這個陷阱。

單純執行大範圍的指數化投資,年復一年,長期如此,難度很高。

把指數化投資看得太容易的心態,也常見於各個投資流派。不論是存股大師、量化高手、財務分析專家,他們常把「對於新手,我一律建議指數化投資。」這句話掛在嘴上,好像這是最基本的投資招式,不需學習,只要一接觸就可使用。

但他們都忽略了從事指數化投資,其實需要吸收大量知識為基礎,與具備高度穩定、不隨市場起伏的心性;而後者,更是許多投資人難以達到的境界。

此書還有許多有趣的論述,譬如值此COVID-19疫情之際,而剛好得以驗證的以為「疫情會害股市病奄奄」的迷思,以及令許多人深陷其中的「我需要股息支付開銷」「掩護性買權是好東西」的迷思。

對於想要破除自身投資迷思的朋友,這本書,是不可或缺的讀物。

(本文作者為財經作家。)

內文 : 【內文試閱】

迷思1 債券比股票安全?

債券(bond)就是能令人覺得安全,甚至bond這個字本身就有安全的含意,例如人們會說:「我的話就是正式承諾。」(My word is my bond)太多以長期成長為目標的投資人買了許多債券,認定它們比嚇人的股票更安全。但真的是這樣嗎?這主要看你如何定義「安全」。

「安全」是指為了降低近期波動,接受較低的長期報酬嗎?抑或「安全」是指提高投資組合的成長潛力,讓它較可能滿足你的長期成長及現金流需求?如果你需要某種程度的資產成長以維持退休後的生活方式,當你發現降低波動風險許多年後,代價是將來必須厲行節約,你可能不會覺得這很「安全」。當然,如果你必須向自己的伴侶解釋這窘況,你也不會覺得「安全」──未來如果遇上通膨肆虐(總是有這種可能),你就更不安全了。

▌債券也是會跌的

沒錯,短期而言,股票波動可以非常波動,十分嚇人。但人們忘了一件事:有時候債券的價值,短期內也是會下跌的。2009年,債券的報酬率不僅遠不如股票(世界股市升30%),本身還是負數──美國10年期公債跌9.5%。你不會預期超級安全的資產出現這種表現吧?

沒錯,股票的確可以跌得更慘烈,例如2008年,世界股市重挫40.7%!但別忘了,這些都只是短期績效。短期內股票風險一般較高,因為大家期望它們帶來較高的長期報酬,而它們也確實不負所望(有關股票的長期優勢,可參考迷思2)。如果你的投資期限很長(多數投資人均如此,且許多投資人因為低估自己的投資期限而受害,見迷思3),股票通常是遠優於債券的投資標的。此外,如果你的投資組合必須有所成長,而你又能給股票一些時間,股票甚至會是比債券更安全的資產!一切取決於你的投資期限。

▌給股票一點時間

拿未來一年必須用於付租金的錢去買股票,無論如何總是一件蠢事。不過,事實是:只要給一點時間,股票的表現歷來優於債券,不僅正數報酬率較高,而且較少出現負報酬──後者想必是許多人意想不到的。圖1.1顯示美國10年期公債的3年滾動實質報酬率(也就是經通膨調整)。注意:有許多時期出現了負實質報酬,而且一連負幾個時期的情況並不罕見。投資美債而遭遇這種負實質報酬,是得不到任何保障的。

現在看看圖1.2,一樣的圖,只是標的換成標準普爾500指數(此處我選用美國股價指數,是因為其數據較完整、品質較佳,可觀察較長時期的表現;不過,換成全球股價指數,結論也大致相同)。以3年滾動實質報酬計,美股出現負報酬的次數其實比美債少。沒錯,股票出現負報酬時,跌幅比債券大,但正報酬更頻繁,升幅也大得多。股票的報酬遠優於債券,而且較少出現3年負實質報酬!

▌通膨對債券特別不利

大家也常常忘了通膨。倘若在你很長的投資期限內,出現一兩段通膨高漲的時期,有兩件事將發生。首先,長期利率通常將隨著通膨加劇而上升。債券殖利率與價格反向而動,因此利率上升時,你持有的長債之價格與價值,將相應下跌。

第二,等你取回債券的本金時,它的購買力已因為高通膨而大幅萎縮─—真是禍不單行!在我2010年撰寫本書的當下,各國致力增加貨幣供給,而且許多國家財政赤字龐大,所以投資時不考慮通膨此一潛在風險,是很愚蠢的。高通膨時期,股票的報酬率低於歷史均值,但仍可保持正報酬(股市短期內當然波動不定),也就是大致能保持高於通膨的報酬率,因此在維持資產的購買力之餘,還能有所成長。

常有人罵我是「死多頭」,總是看好股市。不,事實並非如此:在我的職業生涯中,迄今我曾三次看空,而且每次均公開撰文指出(相關細節,以及我20多年來曾發表的其他觀點,可參考亞倫.安德遜〔Aaron Anderson〕的著作《一個市場大腕的誕生:富比世披露肯恩.費雪25年成功史》〔The Making of a Market Guru: Forbes Presents 25 Years of Ken Fisher〕)。

不過,如果我找不到看空的正當理由,那麼我的確有看多的傾向。為什麼?回頭看看圖1.1和圖1.2吧!資本市場無比複雜,沒有一個人或一群人能完全了解龐大的全球市場錯綜複雜的運作。因此,投資不存在必然性,只有可能性或機率。而歷史告訴我們,看多的時間應遠遠多過看空。空頭就是不明白這一點,他們只要看到股市慘跌就驚嚇不已。因為某些原因,他們就是看不清一個簡單事實:只要給點時間,股票歷來能比債券提供更穩定的正報酬。因此,長期而言,股票風險較低。股票比債券安全嗎?看來,確實如此。

迷思2 睡得好的投資人,表現較優?

你晚上睡得著嗎?因為某些原因,許多投資專業人士和名嘴很關心你寢室裡的事,這可真叫人害怕。他們總是建議你要考慮難以捉摸的「情緒」或「壓力」因素(信不信由你,這絕不是決定你資產配置的主要因素,詳見迷思4)。

許多人就是受不了市場波動,價格大起大落足以令他們發瘋,並因此胃痛、失眠。難道他們只能終身接受低得可憐的投資報酬?讓我先問他們幾個尖銳問題好了。

▌你確定問題在股票嗎?

首先,你知道一整年下來,債券有時也會出現負報酬率嗎?(如果你讀過迷思1,你當然知道!)確實,所有人都知道,股市在2008年跌得很慘,但多數人(他們沒看過本書)沒注意到,美國10年期公債在2009年也重挫,足足跌了9.5%。

第二,你確定自己討厭市場大起大落嗎?許多人討厭向下的波動,卻完全不視向上的波動為波動。但無論向上還是向下,波動就是波動。市場總會劇烈波動,但價格向上時,你其實是喜歡波動的。當股市空頭走勢結束時,許多人宣稱自己討厭股票,甚至會表示再也不想持有股票了;但多頭市場開始兩、三年,或五、六年後,他們又會徹底改變立場,重投股市懷抱(有時剛好來得及再次受創)。突然間,他們都成了大冒險家,再多「風險」也嫌不夠。這些傢伙並不是厭惡風險,他們不過是短視。他們追逐熱門題材,隨波逐流(法院或許應派人接管他們的資產,免得他們害自己損失慘重)。「股票恐懼症」某程度上是可克服的,方法是訓練自己著眼長線、忽略短期波動。當然,許多人做不到。

確實不容易,因為這是需要訓練的。天性使然,人念念不忘的,就是短期內如何生存下去(見迷思7)。但如果你能訓練自己想得長遠點,自然不必考慮所謂「能讓你安心入睡」的因素。為什麼?因為如果你的投資期限較長(讀過本書的人幾乎都懂得這樣做,詳見迷思3),股票比債券更可能帶給你較高報酬。認清此一事實,你就能學會安心睡覺,即使市場正經歷艱困的波動期,你也不會因此失眠(就像小時候,你在平安夜還是睡得著,即便你知道正有許多令人興奮的禮物等著你)。

▌投資講求機率

歷史績效從不能預測未來表現,不過歷史可以告訴我們什麼是合理期望。投資領域裡沒有必然的事,它就像醫療及許多科學領域,是講求機率的。如果你的投資期限是30年(這是許多投資人的情況,連一些已退休或接近退休的人也是這樣),那麼股票很可能對你比較有利。自1927年至2010年,共有54個30年期。股票報酬率在每一時期均超過債券,平均以4.8對1的壓倒性優勢勝出(見下頁表2.1)。

即使將期限縮短為20年,股票的表現仍遠優於債券。在自1927年起的64個20年期內,股票在62個時期的表現優於債券(97%),平均報酬率為3.7對1(見第34頁表2.2)。

有些人就是固執得近乎冥頑不靈。他們不去想最可能發生的情況,而老是想著「萬一」:萬一債券表現優於股票呢?萬一出現「黑天鵝」呢?(2008年至2009年之後,相信百年一遇的「黑天鵝」災難事件每隔幾年就會出現的人多得驚人,似乎連《黑天鵝效應》〔The Black Swan〕這本書的作者納西姆.尼可拉斯.塔雷伯〔Nassim Nicholas Taleb〕也相信是這樣)。即便在債券表現優於股票的罕見20年期間,債券報酬率平均也只是以1.1對1的些微差距勝出(見表2.2)。因此,根據歷史績效,如果你將錢押在勝出機率很低的債券上,結果又真的押中了,你不會贏得很多錢。而即使在報酬率不如債券的每一個時期,股票報酬率仍是正數,雖然不是很可觀的報酬,但債券也好不了多少。也就是說如果你可以投資20年,買了股票但碰上股票表現不如債券的罕見情況,你也不會損失多少。

第35頁表2.3顯示債券表現優於股票僅有的兩段時期,其中一段結束於2008年底,適逢2007年至2009年,歷史罕見的股市大空頭。即便如此,如果你在截至2008年底的20年中堅持持有股票,仍可獲得404%的報酬。也就是說,投資10萬美元在股票上,期底可得50.4萬美元,略低於投資債券的53.3萬,兩者的報酬率差距很小。連續投資20年或30年,債券報酬優於股票的機率極低──即使真的出現這種情況,報酬率也差不了多少,且在剛出現過一次債券優於股票的情況後,未來再發生這種事的機率勢必特別低。但是,不太可能發生的事,有時還是會發生。問題是:你真的要押注一個機率極低、而且勝出的話報酬很可能僅是以1.1對1的比率占優的情況嗎?

最佳賣點 : 《擊敗群眾的逆向思維》《投資最重要的3個問題》《投資詐彈課》作者、

華爾街傳奇基金經理人 肯恩.費雪 經典之作

為什麼獲得理想的報酬績效這麼難?

因為諸多貌似精明、正確、眾所公認的「投資智慧」,

其實都是胡說八道!

學會破除投資人最常誤信的50個迷思,

才能有效提升獲利,財富自由!