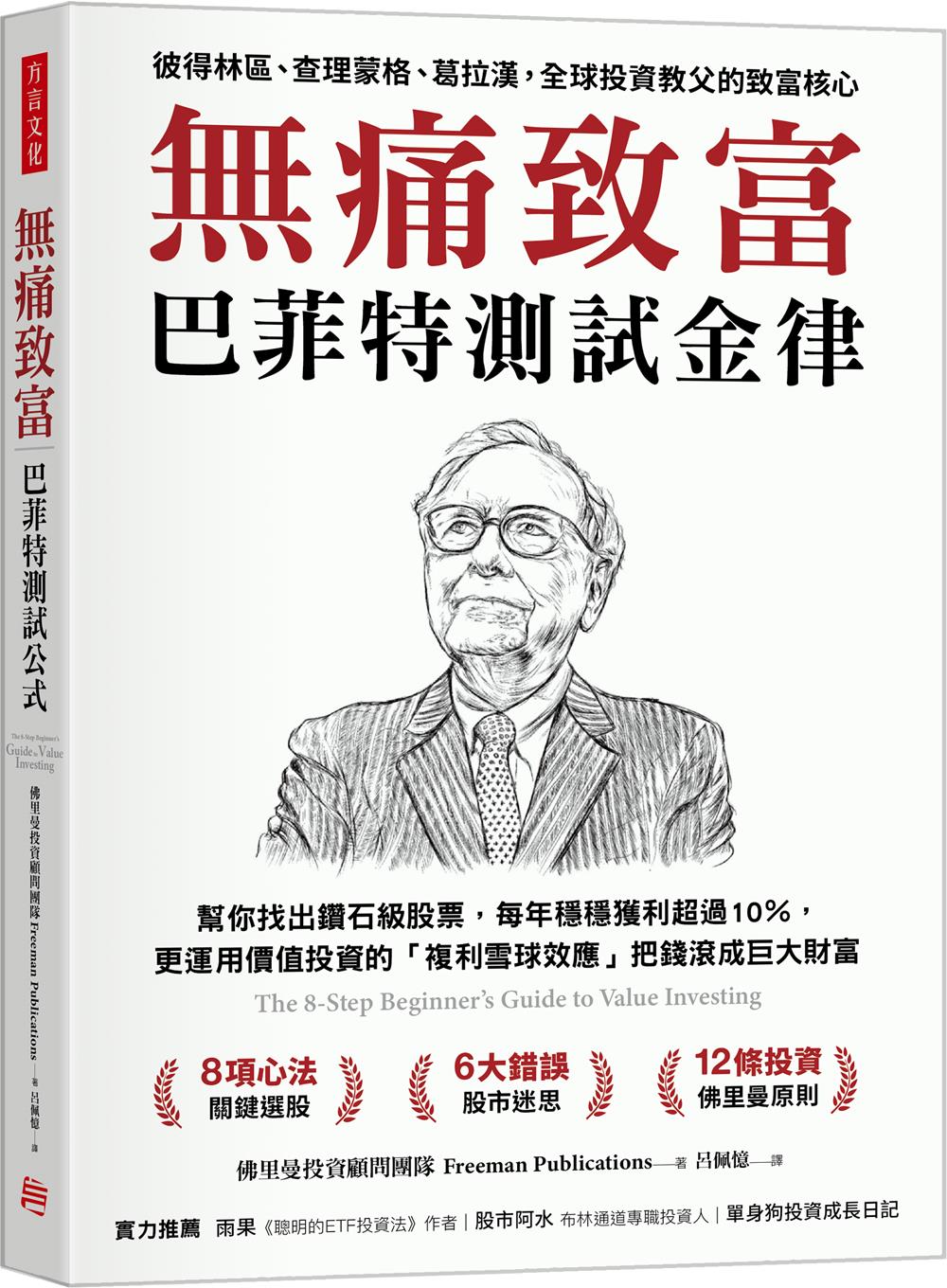

The 8-Step Beginner's Guide to Value Investing

| 作者 | 佛里曼投資顧問團隊 (Freeman Publications) |

|---|---|

| 出版社 | 方言文化出版事業有限公司 |

| 商品描述 | 無痛致富: 巴菲特測試金律幫你找出鑽石級股票, 每年穩穩獲利超過10%, 更運用價值投資的複利雪球效應把錢滾成巨大財富:實力推薦雨果|《聰明的ETF投資法》作者股市阿水|布 |

| 作者 | 佛里曼投資顧問團隊 (Freeman Publications) |

|---|---|

| 出版社 | 方言文化出版事業有限公司 |

| 商品描述 | 無痛致富: 巴菲特測試金律幫你找出鑽石級股票, 每年穩穩獲利超過10%, 更運用價值投資的複利雪球效應把錢滾成巨大財富:實力推薦雨果|《聰明的ETF投資法》作者股市阿水|布 |

內容簡介 彼得林區、查理蒙格、葛拉漢,全球投資教父的致富金律合理股價怎麼買?最佳賣點怎麼看?你好奇的所有獲利祕辛,本書一次告訴你! ►投資賺錢的祕訣,竟然是「不要抱持賺錢的希望」? ►投資產業先驅反而容易虧損!為什麼投資更該奉行「老二哲學」? ►每個月從薪水裡固定抽出一筆錢買股票,原來不等於「定期定額」! ►想透過股市來湊到房屋的頭期款為什麼是錯的? ★ 先記住「不能做的事」,投資才會賺錢 以下是經驗不足的投資人常犯的三大錯誤: 一,僅依靠社交媒體與投顧老師提供消息; 二,常用過高的價格買入不怎麼樣的股票; 三,追高殺低,砍在阿呆谷。 全球最大交易平台之一的eToro研究指出,有80%的當沖交易客第一年都慘賠。 因為多數人都以為自己能預期短期股價波動; 但短期價格是由人類的不理性情緒決定,就像二○一○年五月的「閃電崩盤」, 單一筆交易造成整個市場重挫1,000點,然後在不到15分鐘內又漲了回來。 如果你的行為配合這些短期波動的話,只會讓自己暴露在這種瘋狂之中。 彼得林區、葛拉漢與巴菲特等投資教父都認為, 雖然你無法預測別人的情緒,卻能針對公司生意的好壞做出明智的決定。 這就是本書的核心:學會單純、可操作的投資原則,做出更睿智的決策。 ★ 熱門產業裡也有爛公司!「三層級程序思維」挖出藍海股 許多投資理財書籍都會告訴你買股票時要注意的地方; 但多數卻不會告訴你分析股票時不重要的事,導致不少投資人迷信熱門產業、 相信市場情緒、執著於豐厚的股利卻不問來源,招致嚴重虧損。 而虧損後又亟欲把錢賺回來,於是更加盲目做出錯誤決定,最後慘賠出場。 本書除了破除投資迷思與噪音外,更教你運用「三層級投資程序思維」, 找出熱門產業裡的藍海公司,避開曇花一現的爛公司,穩健獲利20年。 另外獨家收錄「佛里曼投資12法則」, 濃縮了佛里曼投資顧問團隊長年以來反覆驗證的金律, 讀者不必捨近求遠,只要遵照這些原則,將能100%有效獲利。 ★ 獨家收錄!20間精選長期標的,助你實現財務自由 本書網羅「關鍵選股8心法」,教你如何判斷一間優良的公司, 並提供20間美股標的實戰分析應用,讓讀者身歷其境、學以致用。 另外還提供評估公司價值5大關鍵數字, 以及如何不受恐慌情緒影響,正確找出賣出股票的時機點。 只要遵守書中規則,長期買入持有,以健康的心態管理你的投資, 將能無痛積累巨大財富,早早告別社畜生活,做自己想做的事!

各界推薦 實力推薦雨果|《聰明的ETF投資法》作者股市阿水|布林通道專職投資人單身狗投資成長日記

作者介紹 佛里曼投資顧問團隊(Freeman Publications)總部位於英國倫敦,提供個人專業的投資理財顧問服務,內容涵蓋股市解析、公司估值、個股推薦等,立志幫助投資人找到跑贏市場的股票,增加個人財富。曾獲CNBC、yahoo finance、sifted、ZEE5、Medium與MarketWatch等多方媒體的肯定。 為了將最複雜的投資策略以易於理解的語言傳達給客戶,佛里曼投資顧問團隊每天都在研究成功的個人投資背後的特徵,並將之與公司的專業能力彙集成書,幫助更多個人投資者走在對的投資道路上。本系列作已累積數十萬本銷量,收穫Amazon、Goodreads等多個網站讀者高分好評。呂佩憶加州州立大學富勒頓分校口語傳播碩士,領有多張金融證照,曾任財經新聞編譯、券商研究報告翻譯。譯有《亞當理論》、《技術交易系統原理》等多本商管投資書籍,以及多部歐美電影、電視影集和紀錄片。

產品目錄 前言|最好的投資是建立正確的原則首先,為什麼要投資股票?/過去的投資人錯誤的地方/你應該做的是「理性的程序投資」Chapter 1為什麼要看長期展望?閃電崩盤與羊群效應/解讀市場情緒?連讀心師也沒轍/了解投資的成本Chapter 2定義你的投資目標決定本金的來源就成功一半/風險管理常見的兩大誤區/判斷風險承受度的三要素/有一定的本金才能享受複利/選擇券商或投資平台的三大指標Chapter 3長期投資的七大優勢有效節稅,推高獲利/不必承受賣出時機的壓力/擁有穩定的被動收入/不用計較進場價格/長期投資的壓力比較小/不需要追逐獨角獸/可以適當地多元配置Chapter 4理性的程序投資巴菲特測試/區分公司表面業務與實際獲利來源/明星產業裡也有爛公司/執行長或共同創辦人仍在經營公司/豐厚的無形資產/管理團隊的品質/強勁的業務和行銷部門/兼顧短期獲利與長期焦點/公司是否有經濟護城河/公司能否撐過風暴?Chapter 5分析股票時不重要的事股利的三大迷思/光鮮亮麗的公司/市場共識/市場情緒/分開來看數字Chapter 6 20檔值得買進並長期持有的個股迪士尼Disney/沙暴黃金Sandstorm Gold/沃爾瑪Walmart/麥當勞McDonald's/馬凱爾Markel Corporation/星巴克Starbucks/冠城國際Crown Castle International/亞馬遜Amazon/交易檯The Trade Desk/是德科技Keysight Technologies/可口可樂Coca-Cola/ZOOM通訊Zoom Video Communications/TELADOC醫療Teladoc Health/LULULEMON運動用品Lululemon Athletica/百度Baidu/祖睿Zuora/直覺外科公司Intuitive Surgical/PayPal/創新產業地產Innovative Industrial Properties/思佳訊通訊技術Skyworks SolutionsChapter 7公司估值的第一課Chapter 8兩個最有效率的選股策略單筆為何比定期定額好?/小心錯失漲勢/股利再投資計畫(DRIP)Chapter 9共同基金vs指數股票型基金vs個股共同基金/指數股票型基金ETF/稅/被動vs主動Chapter 10成功投資最重要的一件事已實現和未實現報酬的差異/平均法則/情緒不是事實/先處理好個人財務Chapter 11賣出時機賣出的三大原因總結|投資必勝九大金律

| 書名 / | 無痛致富: 巴菲特測試金律幫你找出鑽石級股票, 每年穩穩獲利超過10%, 更運用價值投資的複利雪球效應把錢滾成巨大財富 |

|---|---|

| 作者 / | 佛里曼投資顧問團隊 (Freeman Publications) |

| 簡介 / | 無痛致富: 巴菲特測試金律幫你找出鑽石級股票, 每年穩穩獲利超過10%, 更運用價值投資的複利雪球效應把錢滾成巨大財富:實力推薦雨果|《聰明的ETF投資法》作者股市阿水|布 |

| 出版社 / | 方言文化出版事業有限公司 |

| ISBN13 / | 9786267173213 |

| ISBN10 / | 6267173216 |

| EAN / | 9786267173213 |

| 誠品26碼 / | 2682273135009 |

| 頁數 / | 224 |

| 開數 / | 25K |

| 注音版 / | 否 |

| 裝訂 / | P:平裝 |

| 語言 / | 1:中文 繁體 |

| 尺寸 / | 21X14.8X1CM |

| 級別 / | N:無 |

導讀 : 前言

最好的投資是建立正確的原則

每當提到股市時,你會想到什麼?會立即想到這是部複雜的機器,可能會害你破產嗎?或者你想到的是,這是個在幾個月內能讓資金翻兩三倍的地方?儘管你可能聽過一些不專業人士的說法;但事實並非如此極端。股市是建立長期財富的好地方,不過必須做出正確的投資選擇才行。

從一九九一到二○二○年,追蹤美國最大500檔上市公司的標普500指數,年平均報酬率為9.77%;但投資個股的人績效並不好。柏恩斯坦顧問公司(Richard Bernstein Advisors)的研究發現,在同一段時期,散戶投資人買進個股的年平均報酬率只有2.1%。這表示三十年下來,一般人在每個資產類別的表現都落後大盤,包括現金(和三個月期國庫券一樣)。

為什麼會這樣?為什麼這麼多人的獲利低於平均報酬率?很大的原因是沒有受過相關的教育。當人們初次接觸股票投資這個概念時,通常是有人告訴他們「這是賺快錢的地方」,所以許多投資人第一次的經驗很不好。可能是親友的小道消息刺激他們買進,或更糟的,是看到社交媒體上的貼文提到「一生難得的買進機會」,於是不想錯失潛在的獲利。你可能有過相同的經驗,就算沒有,也有很大的機率認識有這種經驗的人。

你可能也會被當沖賺快錢的想法給吸引;但把當沖交易視為投資,就像把去賭場賭博當成事業般。當然,不能否認你不會在賭場贏錢;然而現實上,你不僅不會賺錢,長期下來更會破產。以上不是我們的個人看法,而是全球最大的交易平台之一eToro說的。eToro發現,80%的當沖交易客戶第一年都是賠錢的。

財經媒體也沒幫到你,關於市場的所有報導都令人屏息。媒體是個極端的世界,它們的報導只有兩種,一種是情況非常好,你會看到像〈九月一個下雨的星期四,是股市史上表現最好的一天〉這類的標題。另一種是讓你覺得一切都在崩潰,完全看不到希望的標題。它們會展示一張又一張的圖表,看起來每天都有新聞報導在說經濟數據導致市場波動。奇怪的是到了隔天,一切又都美好如昔。今天是失業率,明天是工業生產指數,後天是汽車銷售。不論是什麼,永遠沒有中間值,永遠都是大好或大壞的激烈反應。

過去十年來,我們看到另一個勢力正主導著投資界,那就是社交媒體。許多新手投資人利用社交媒體來判斷該把錢投資在哪裡。這不只是你所能做過的最糟決定(稍後會解釋),而且這個決定通常會讓你受到傷害,嚇得你再也不敢投資。

綜合以上因素,散戶似乎真的無法在股市中賺錢,因此許多人尋求專業人士的建議;然而尋求協助也會產生問題。理財規畫協會(Financial Planning Association)在二○一三年進行的一項研究發現,46%的理財規畫師自己也沒有退休金儲蓄。這些人有證照能提供健全的理財決策建議;但他們甚至連自己的財務也沒照顧好。此外,理財規畫師或理財顧問這個詞會誤導人。許多人不知道,理財規畫師的主要角色其實是業務員。舉例來說,許多顧問通常會推薦佣金最高的基金。就像任何工作一樣,當然有很多很好的理財顧問,是真心將客戶的最佳利益放在心上;但若能就此不管那些只顧自己利益的顧問,那你就太天真了。

因此,如果主流媒體對你沒有幫助,而專業人士通常都只顧自己的利益的話,你該從何開始呢?就算你手邊有很多資訊,還是很難找到投資的基本知識。其中有很多資訊是故意寫得晦澀難懂,這樣你才會覺得必須把錢交給所謂的「專業人士」,所以本書的目標很簡單:第一,要排除你每天會接觸到的投資迷思;第二,向你展示該如何關掉身邊的雜音,只專注於重要的事;第三,幫你發展出量身打造且可重複執行的可靠程序,讓你分析該買以及何時買哪些公司。

投資不是快速致富的方法。有個問題是這樣的:「快速在股市賺到一百萬的方法是什麼?」我們會回答:「一開始就投入兩百萬。」雖然在極少數的情況下,你或許可以很快賺到報酬,例如我們的電子報訂戶曾根據我們的建議,投資個人服飾訂製公司Stitch Fix,只在短短的99天內就賺到140.24%的報酬。但在多數情況下,大部分的獲利都是在五到十年賺到的,而非五到十周內。

投資不是賭博。我們看到一些令人憂心的趨勢,新手投資人把市場當成賭場,運用高風險策略,例如買進高槓桿的選擇權或當沖交易,而我們寫書的目標是逆轉這樣的趨勢。

本書不是技術分析的書(我們稱技術分析為「技術占星術」),而是遵循如巴菲特(Warren Buffett)、彼得.林區(Peter Lynch)、卡爾.艾康(Carl Icahn)和查理.蒙格(Charlie Munger)這些偉大投資人的哲理。他們不是仰賴線圖或公式,而是專注於研究股票背後的公司,長期賺取持續的獲利。因為現代人想要立竿見影的成果,所以我們更該專注於簡單的事,找出經營良好、為廣大的市場提供服務、具有競爭優勢且股價合理的公司。在第四章說明選股過程時,將進一步介紹這些原則。

感謝你購買本書。巴菲特曾說,你所能做的最好投資,就是投資你自己,而購買本書就是在投資自己!

內文 : Chapter 1為什麼要看長期展望?

投資獲利的祕訣是什麼?答案會讓你大吃一驚──就是什麼都不做。其實也不完全是什麼都不做,它的意思是投資想要獲利,就該在管理投資時盡可能限制採取的行動。三天兩頭調整投資組合和質疑自己的決策,只會導致你在市場下跌時虧損更多。本章將說明的投資哲學稱為「買進並持有」投資法。你會學到為什麼這個方法對新手投資人來說,比其他任何方法好得多。

閃電崩盤與羊群效應

在了解為什麼買進並持有是非常強大的哲理前,必須先退一步,了解投資與投機的差別。第一位思考這個問題的人是班傑明.葛拉漢(Benjamin Graham),他的傳世著作《智慧型股票投資人》(The Intelligent Investor)經常被巴菲特奉為聖經。

根據葛拉漢的說法,投資或操作投資標的是根據他稱之為「智慧型原則」為基礎,如此能確保成功機率升高。相較之下,投機則是利用不健全的原則,失敗率非常高。這個定義聽來簡單;但有很多地方值得琢磨。什麼是智慧型?什麼又是不智的原則?就股票來說,我們可以將智慧型投資的程序定義為:考量金融市場現況的程序。

關於股市首先要知道的一件事,就是沒人能預測短期股價的波動。這是因為短期價格多受情緒的影響,而這些情緒來自人類的各種心理偏見。好比當你聽說大家都跳進某一檔熱門新股,而且媒體說買這間公司穩賺不賠,你很可能會認為這檔股票超棒。這種一窩蜂心態或是同儕壓力,正是一種無意識的偏誤。自從葛拉漢的時代(大蕭條期間)以來,這種行為就一直是影響投資的因素,而且仍持續至今。

佛里曼投資法則一:

短期來說,價格是受情緒影響。

長期來說,價格是受數學影響。

若要進一步說明錯誤的行為如何在短期內影響市場,就要談談「閃電崩盤」(Flash Crash)。閃電崩盤是指市場在短短幾分鐘甚或幾秒鐘內重挫崩盤(崩盤的定義是下跌至少10%)。因為演算法交易的出現,這種根據預先定義的變數以進行自動交易的方法,使得閃電崩盤的發生變得更加頻繁。

過去十年來發生過兩次閃電崩盤,這些事件完全說明了短期市場是受人類不理性行為所驅動。第一次是二○一五年八月二十四日,股市一開盤就下挫5%;但收盤前又收復了大部分的跌幅。而所有閃電崩盤的始祖莫過於二○一○年五月六日那次,單一筆交易造成整個市場重挫1,000點(約總值的9%),然後在不到15分鐘內又漲了回來。

當時許多檔個股跌到無法想像的低價。全球顧問企業集團埃森哲(Accenture)的股價觸及零元,之後才又漲回41.09美元。二○一五年的崩盤也有類似的情況。這些波動讓媒體說了許多令人焦慮的言論,名嘴忙著給出一些複雜的理由解釋為什麼崩盤。二○一五年崩盤時,多數人普遍接受的理由是,前一周的周五收盤後,交易員感到很緊張,因為當天股市收跌,交易員不知道周末會發生什麼事。而中國股市比美股早開盤,且一開盤就下跌,因此帶動了美股的賣壓。

我們從這一團瘋狂中後退一步來看。如果相信市場的看法,只因為中國的交易員剛好在中國賣股票,像埃森哲這樣當時市值540億美元的公司,就會短暫被認為一文不值;但後來股市又重新發現,這間公司其實真的是有540億美元的價值。請問這聽起來合邏輯嗎?假設你擁有一塊穩定產出高品質農作物的土地,有個人突然跑來對你說,你的地一文不值,說完就離開了。但他八小時後又回來告訴你,你的地現在價值100萬美元,你一定會認為這傢伙有病!但當股市這麼做時,人們卻會發明一些聽來很有智慧的鬼話,例如「交易員周末時感到不安,而中國的賣壓觸發美股開盤的賣單。」

我們可以從這些案例中學到,市場短期會極為不理性,所以如果你的行為配合這些短期波動,只會導致自己曝露在這種瘋狂之中。那麼最好的方法是什麼?

解讀市場情緒?連讀心師也沒轍

因為這樣的波動,使得短期交易具有所有的風險。本質上來說,交易員會試著衡量市場對個股的觀點。你可以試試這個實驗:走到你的伴侶身邊,試著猜測對方對某件事的感覺──你有時可能會猜中是怎麼回事;但不是每次都猜得對──然後再走到一個陌生人旁邊,試著想像對方對某件事的感覺。就算你不認識這個人還是得猜。你覺得自己能猜中幾次?

最後再想像一下,在地球上另一端的某個人,對沃爾瑪超市的股價有什麼看法。你對這個人一無所知,也不知道對方買股的動機為何,只知道他對沃爾瑪的股價有自己的意見。你一定覺得荒謬透頂,根本猜不到,怎麼可能會知道呢?但這就是交易員每天在做的事。他們想利用短期股價的波動,而你也看到了,這些波動通常都不是因為邏輯或企業的實際情況造成的,這些波動皆由情緒推動。就像當大型金融機構下了張很大的賣單,結果導致所有人都開始跟著賣。這正是一窩蜂心態的例子。

回過頭來思考,如果你想利用這些波動,就必須預測其他交易員對某檔個股的情緒,這在真實世界裡根本辦不到。但交易員卻認為,利用指標與線圖上曲折的線段,竟能解開這個謎團。這聽起來像明智之舉嗎?不過值得注意的是,投機並非只限於交易,你所做的任何不智之舉都是投機。好比你的遠親文尼打電話告訴你有個非常好的機會,可以投資日曬沙龍。文尼說這是「穩賺不賠的」生意,能在六個月內讓本金翻倍。若你沒有做好盡職調查就把錢投進去的話,這就是投機而非投資。

因為股價短期內受情緒帶動,而我們無法預測情緒,所以才需要對市場的長期觀點。這麼做有很好的理由,因為長期下來情緒會逐漸消退。就像葛拉漢說的,市場是短期投票機器;但長期下來是秤重機。如果這概念對你來說仍有點模糊,那先別管市場了,來想想人生吧。你是否經常在短短幾分鐘內激動憤怒,然後一個星期、一個月或一年後就完全忘了這件事?

你還記得一年前的今天曾發過脾氣嗎?這裡說的不是因為發生了嚴重的事,所以你理所當然地發怒,而是長期看下來非常微不足道的小事,就像另一半把你的鞋子踩髒了,你就抓狂了、狗在你的地毯上到處撒尿、外送員遲到十分鐘,因為他迷路了等等。如果你讓這些情緒引導自己做出人生重大的決定,會發生什麼事呢?這麼做明智嗎?當然不智!相反的,你要給自己時間冷靜下來,慢慢淡忘這些情緒後放下,市場也一樣。

長期而言,公司的股價反應的是潛在的盈餘成長。以之前的農地為例,土地真實的價值是它所產出的農作物,以及農業這個產業的獲利能力。你的農作物能賣到好價錢嗎?如果農地可以產出高品質的農作物,那土地就很值錢;反之就沒那麼值錢。這個道理同樣能套用在公司上。新的投資人常會錯過一個關鍵要素:你在螢幕上看到的代號,背後代表的是一間真實存在的公司。買股票就是擁有公司的一小部分。這些都是真實的企業,有供應商、顧客、競爭者與員工。這些因素結合在一起會產生獲利與損失,獲利愈多,公司生意就愈好,長期下來會反應在股價上。

雖然你無法預測人類的情緒,卻能針對公司生意的好壞做出明智的決定,像是評估公司的經濟展望,以及所屬產業未來的發展性。這個過程能排除市場情緒,也是長期下來唯一可以獲利的可靠辦法。

了解投資的成本

現在你已經了解為什麼長期觀點很重要,是時候看看成本了。投資股票不是免費的,買賣股票時需要支付券商(或投資平台與應用程式)佣金。畢竟如果你投資100美元,卻發現券商要收10元的手續費,一定感覺很不舒服。幸好現在手續費不是什麼大問題,因為近期有許多信譽良好的券商,提供非常低甚至是零手續費的服務,稍後會談談我們喜歡的券商。

雖然現在手續費不是什麼問題,但稅率並沒有多大的改變。因為你的資本利得與股利必須繳稅。股利是公司給你的錢,你什麼也不必支付就能收到股利,還能透過股利降低投資成本,因此股利要繳稅感覺起來就沒那麼痛苦。不過要強調一點,公司沒有義務要支付股利,而且也不是每間公司都會支付。

資本利得稅則略有不同。資本利得是指出售股票時的獲利,是賣出價格和投資時買入價格的差額。舉例來說,如果你以一股100美元的價格買進一股迪士尼,並在股價漲到120美元時賣出,這20美元的價差就是資本利得,資本利得稅會降低你的整體獲利。在繳資本利得稅時,新手投資人可能會覺得很困惑。

資本利得稅只有在賣出股票時才要繳交,賣的愈多繳的稅也愈多,所以愈常賣股獲利就會愈低。而資本利得也分短期資本利得與長期資本利得。短期是指一年以下的投資,資本利得稅率與所得稅率相同,長期稅率則落在0到20%之間。因此,持有投資標的愈久,要繳的稅就愈少。如果從來不賣出股票,就永遠不必繳資本利得稅。但事實上,你總有一天必須獲利了結,如此才能享受到投資成果,除非你想將投資贈予繼承人,那就另當別論。總之以上的重點是,明智的作法是不要持股不到一年就賣出。

投資時另一個要考量的成本是通膨。通膨是隱性成本,許多投資人並未將之考慮進去。切記,一美元今天的價值和明天的價值是不同的。若想減少通膨對獲利造成的影響,最好的辦法就是盡可能地持續持有,讓投資升值。之後在計算企業真實價值的那一章時,會再解釋如何正確考量通膨。

佛里曼投資法則二:

記住,分析投資時要把通膨也考量進去。

股價長期的漲勢會比短期的漲勢還要大,這點你應該不意外。想要了解這句話的意思,可以問自己這個問題:你在一分鐘內還是在一年內做的事比較多?答案就很明顯了。因此要盡可能長期持有投資標的,讓它幫你賺錢。

結合上述原則,你所能做的最明智的投資決策,就是買進並盡可能長期持有,把要繳的稅與交易成本降到最低。持有的時間愈長,投資標的升值的時間就愈長,也就愈能降低通膨對投資報酬的影響。就讓交易員和其他投機客去殺進殺出吧,你必須盡可能壓抑任何會讓你想早點賣出的衝動。

最佳賣點 : 彼得林區、查理蒙格、葛拉漢,全球投資教父的致富金律

合理股價怎麼買?最佳賣點怎麼看?

你好奇的所有獲利祕辛,本書一次告訴你!