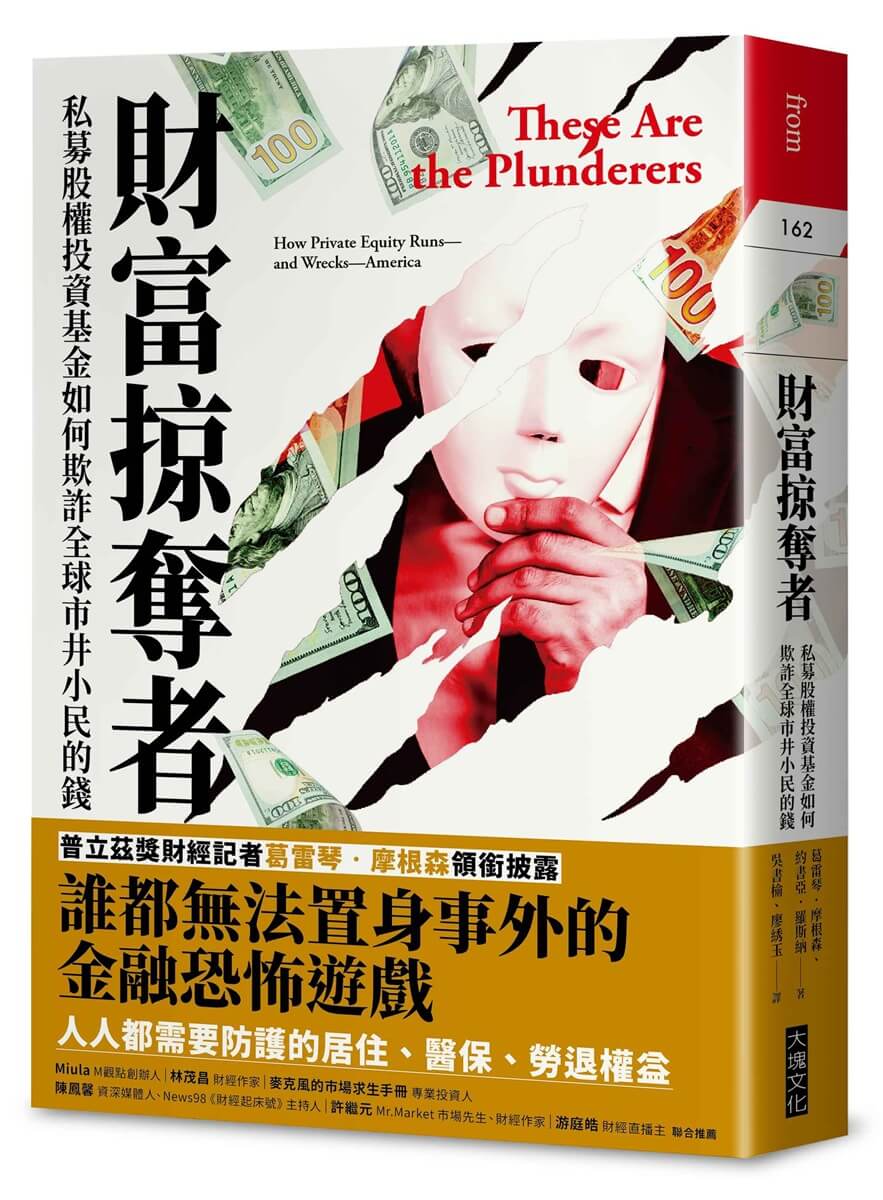

These Are the Plunderers: How Private Equity Runs and Wrecks America

| 作者 | Gretchen Morgenson/ Joshua Rosner |

|---|---|

| 出版社 | 大和書報圖書股份有限公司 |

| 商品描述 | 財富掠奪者: 私募股權投資基金如何欺詐全球市井小民的錢:★普立茲獎財經記者葛雷琴‧摩根森與金融分析師羅斯納化身金融偵探深入探查私募股權世界內幕。★醫院、療養院、玩 |

| 作者 | Gretchen Morgenson/ Joshua Rosner |

|---|---|

| 出版社 | 大和書報圖書股份有限公司 |

| 商品描述 | 財富掠奪者: 私募股權投資基金如何欺詐全球市井小民的錢:★普立茲獎財經記者葛雷琴‧摩根森與金融分析師羅斯納化身金融偵探深入探查私募股權世界內幕。★醫院、療養院、玩 |

內容簡介 底層民眾和中小企業的資產正被掠奪揭密私募股權產業,如何富了自己,窮了全世界普立茲得獎財經記者暨《紐約時報》暢銷作家葛瑞琴・摩根森和金融政策分析師約舒亞・羅斯納化身金融偵探,攜手調查負債累累的私募股權產業,揭發他們如何榨乾市井小民的錢、傷害被收購的企業,並讓整個經濟體制陷入險境。貧富差距日益擴大的討論早已甚囂塵上,但過去從未有書如此詳盡剖析一小群精英金融家如何在這場不平等中扮演關鍵角色。本書宛如偵探小說般曲折,兩位作者撕下華爾街知名金融家的假面具,曝光他們利用過度舉債和可疑手段致富卻傷害整體經濟的真相──這就是「服用了類固醇的資本主義」的私募股權掠奪者。本書以清晰的思緒追查過去三十年來美國企業收購的歷史,以及私募股權在金融世界日益提升的主導地位。兩位作者調查了幾家最為人所知的私募股權公司,包括KKR、凱雷集團、阿波羅全球管理公司和黑石集團等等,揭發他們如何收購企業、讓企業背債,再吸乾他們的資產和利潤,員工面臨福利與退休金被砍或失業危機。而萊昂‧布萊克、蘇世民等億萬富豪也將輪番上陣,說著「有兩千五百個家庭要靠我們,我們得把事情做對」,實際上卻「躲在背後,絕少負責」,根據作者研究指出,私募股權收購的公司,申請破產的數量是一般公司的十倍之多。私募股權是靠許許多多債務支撐起來的,這些掠奪者們攫取財富到個人金庫,而非創造財富。作者揭發被私募股權收購的公司如何對每一個人造成傷害,卻讓金融家們坐收其利。私募股權買下了保險公司,保戶收到的理賠與退休金卻越來越少;他們買下了療養院、醫院、診所,醫療費用提高了,病患死亡率也提高了;他們買下了電廠、煉鋁廠、水廠,結果消費者的水電帳單齊漲;他們也買下了玩具反斗城、新秀麗等知名零售品牌,但最終都走向破產之路。可以確定的是,只要沾上私募股權,人生就會暗淡無光。【各界推薦】Miula|M觀點創辦人林茂昌|財經作家麥克風的市場求生手冊|專業投資人陳鳳馨|資深媒體人、News98《財經起床號》主持人許繼元|Mr.Market 市場先生、財經作家游庭皓|財經直播主聯合推薦(按首字筆畫排序)【各界讚譽】「《財富掠奪者》是調查報導的傑作。摩根森與羅斯納揭露了一場有組織、無情且獲利驚人的進攻,對象正是美國的中產階級。如果你想了解為什麼華爾街欣欣向榮,好工作卻日漸稀少,老字號企業紛紛倒閉,這本書追查金流,指名道姓,包含一切你想知道的故事。」——克里斯多福‧倫納德,《紐約時報》暢銷書《科氏工業》(Kochland)和《撒錢之王》(The Lords of Easy Money)作者「對美國金融世界中一個勢力強大但鮮為人知的領域所做出的驚人調查報導。」——《調查記者與編輯協會》(Investigative Reporters & Editors)「該死的好看……摩根森和羅斯納擅長以簡潔易懂的筆觸捕捉複雜的金融運作,並講述了收購如何欺騙安養院居民和壽險保戶的恐怖故事,這些故事充分展現了私募股權商業模式的冷血無情。本書內容火力全開、洞見犀利,一本對華爾街如何掠奪普通美國人口袋的精彩之作。」——《出版人週刊》(Publishers Weekly),星級評論「兩位作者的敘事方式引人入勝,即使是對金融領域不太熟悉的讀者也能理解這個主題。這是一本所有人都應該閱讀的作品,有助於看清資本主義的另一面貌。」——《書單》(Booklist),星級評論「正如摩根森和羅斯納清楚的說明,這些『現代海盜』無非是洗牌的莊家,而這些牌早就做了記號。在他們玩的這場高風險美國資本主義遊戲中,這副牌注定對我們其他人不利。」——美國《書架通報》電子報(Shelf Awareness)「讓人憂心的私募股權故事,離公平正義相去甚遠……一本資料詳實、令人憤怒的著作,迫切呼籲立法改革與監管。」——《柯克斯書評》(Kirkus Reviews)「針對西方資本主義掠奪力量的致命抨擊,帶著恰如其分的憤怒,控訴弱勢群體如何承擔了絕大部分的沉重代價。」——布萊德.史東(Brad Stone),《貝佐斯新傳》(Amazon Unbound)和《貝佐斯傳》(The Everything Store)作者「這是第四權的最佳體現:向讀者解釋私募股權公司如何一再從社會攫取財富,而非創造財富,最終只有少數特定人士得利。如果運用得當,私募股權公司可以對我們的經濟發揮積極作用;如果運用不當,其後果將是毀滅性的,本書展示的正是活生生的例子。」——希拉・貝爾(Sheila Bair),前美國聯邦存款保險公司(FDIC)主席、《直面危機》(Bull by the Horns,暫譯)「以批判又迫切的視角,深入揭露那些日益左右社會影響力、權力和金錢體系的幕後人物和機制。摩根森和羅斯納化繁為簡——至關重要。」——瑪麗・蔡爾姿(Mary Childs),NPR《金錢星球》(Planet Money)共同主持人、《債券天王》(The Bond King)作者「一本權威的內幕紀實,揭露了今日『贏家通吃』的經濟是如何形成的。你將在迷人書頁上遇到的這些私募股權億萬富豪,正是新時代的強盜大亨。當監管者還在沉睡時,兩位作者揭示了他們如何掠奪美國,並追究他們的責任。調查記者的先驅艾達‧塔貝爾一定會為他們感到驕傲。」——吉兒・艾布蘭森(Jill Abramson),《真相的商人》(Merchants of Truth)作者、《紐約時報》前執行主編

作者介紹 葛雷琴‧摩根森(Gretchen Morgenson)NBC新聞調查組資深財經記者。她之前做過股票經紀人,二〇〇二年以她對華爾街所做的「犀利敏銳」報導贏得普立茲獎(Pulitzer Prize),並多次榮獲財經新聞界最高榮譽羅布獎(Gerald Loeb Award),《國家》(The Nation)雜誌稱摩根森是「她這一代最重要的財經記者」。她過去任職於《紐約時報》和《華爾街日報》,和本書的共同作者以房貸危機為題,一起寫了榮登《紐約時報》暢銷書榜的《危害他人安全罪:過度的野心、貪婪與腐敗如何導致經濟善惡大對決》(Reckless Endangerment: How Outsized Ambition, Greed, and Corruption Led to Economic Armageddon)。她於一九九八年進入《紐約時報》,一九八〇年代曾於添惠公司(Dean Witter)擔任證券經紀人,並在《富比世》、《值得》(Worth)與《金錢》(Money)雜誌擔任記者。她和丈夫及兒子住在紐約市。約書亞‧羅斯納(Joshua Rosner)是獨立研究顧問公司葛拉漢費雪公司(Graham Fisher and Co.)的常務董事。他之前是麥德里全球顧問公司(Medley Global Advisors)的常務董事、CIBC世界市場投資銀行(CIBC World Markets)執行副總裁與奧本海默公司(Oppenheimer)的常務董事。二〇〇一年,羅斯納是最早發現房市出現結構性變化的分析師之一;二〇〇六年,他大量發表和房貸即將崩盤以及結構性金融市場相關的文章。他接受美國公共電視(PBS)、CBS、NBC、彭博社、CNBC與福斯新聞網(Fox News)採訪,也成為《紐約時報》、《華爾街日報》、路透社(Reuters)、《經濟學人》(Economist)、《巴倫周刊》(Barron’s)和《哈芬登郵報》(HuffPost)報導的對象或為其撰文。羅斯納和摩根森合寫了《紐約時報》暢銷書《危害他人安全罪:過度的野心、貪婪與腐敗如何導致經濟善惡大對決》。吳書榆國立臺灣大學經濟學學士、英國倫敦大學經濟學碩士。曾任職於公家機關、軟體業,擔任研究、企劃與行銷相關工作,目前為自由文字工作者。譯有《時間的代價》、《撒錢之王》、《長線獲利之道》、《先鋒榮譽董事長談投資》、《瘋狂忙碌拯救法》等書。廖綉玉輔仁大學翻譯學研究所中英筆譯組畢業,曾任金融機構翻譯人員與國際新聞編譯。譯有多部文學小說。如蒙賜教,請寄信箱:[email protected]

產品目錄 緒 論:「印鈔機」──開始掠奪啦寫給讀者第 一 章:「Pizza the Hut」必勝客──萊昂.布萊克與掠奪的藝術第 二 章:貪婪是好事──掠奪者襲擊美國中產階級第 三 章:「救星計畫」──讓萊昂.布萊克占盡先機的政客第 四 章:「我真的必須了解妳在做的事」──一位對抗反對這個機器的女子第 五 章:賤賣策略──大放送事件如何發生第 六 章:絕非童子軍──掠奪者的戰利品們第 七 章:「重要人物」──從犯罪現場溜走第 八 章:「牢固到站上去也沒問題」──攻擊一家名叫新秀麗的美國龍頭企業第 九 章:「有兩千五百個家庭要靠我們,我們得把事情做對」──密蘇里新馬德里大失血,被壓榨到一乾二淨第 十 章:「服用了類固醇的資本主義」──沒有比醫療保健業更誘人的目標了第十一章:沒有人在乎行動號召──冷眼旁觀企業行醫第十二章:「就像是一九三九年希特勒入侵波蘭」──創造出億萬富翁的特殊稅賦優惠待遇第十三章:「花錢買了個寂寞」──調查人員瞄準掠奪者收取的費用和操作手法第十四章:「壓迫原住民」──一路輾過我們的濕地第十五章:「躲在背後,絕少負責─從聯邦醫療保險方案裡淘金第十六章:「既特殊也共生」──阿波羅回歸根本第十七章:「沒有證據指向有行為不當之處」──萊昂.布萊克的退場結 語:誰來止血?致謝註釋、延伸閱讀

| 書名 / | 財富掠奪者: 私募股權投資基金如何欺詐全球市井小民的錢 |

|---|---|

| 作者 / | Gretchen Morgenson Joshua Rosner |

| 簡介 / | 財富掠奪者: 私募股權投資基金如何欺詐全球市井小民的錢:★普立茲獎財經記者葛雷琴‧摩根森與金融分析師羅斯納化身金融偵探深入探查私募股權世界內幕。★醫院、療養院、玩 |

| 出版社 / | 大和書報圖書股份有限公司 |

| ISBN13 / | 9786264330664 |

| ISBN10 / | |

| EAN / | 9786264330664 |

| 誠品26碼 / | 2682977227000 |

| 頁數 / | 432 |

| 注音版 / | 否 |

| 裝訂 / | P:平裝 |

| 語言 / | 1:中文 繁體 |

| 尺寸 / | 14.8x21cm |

| 級別 / | N:無 |

| 提供維修 / | 無 |

內文 : 緒論:「印鈔機」(節選)

他們的魔掌從搖籃延伸到墳墓,比方說,你今天早上上班途中買的咖啡跟甜甜圈;你安置小孩的幼兒學習中心以及你帶媽媽入住的安養院;你去看診的牙科、皮膚科診所或急診室,還有載你過去的救護車;你最喜歡的網路廣播節目、分時度假方案、線上博弈平台、寵物照護供應商、超市,甚至你租的房子或公寓。這些產品與服務背後的業主或監督人可能都是私募股權公司,他們在追求最大利潤的同時,縮減人力、砍掉必要成本。當公司要倒了,就傷害到在地、各州以及全國的納稅人。

最大型的私募股權公司包括阿波羅、黑石集團、「凱雷集團(Carlyle Group)」和KKR。他們買下公司並讓這些公司背債,同時還榨乾公司的資產與利潤。幾年後,他們通常會透過首次公開發行(initial public offering,簡稱IPO),把這些公司賣給新的業主,理想情況下能大幅獲利,替自己、同事和合夥人大賺一筆。這些金融家買進的公司,往往在他們疊加債務與榨取利潤之後就倒閉了。

私募股權公司會說他們是來拯救這些有麻煩的企業,強化營運並增進效率,讓這些企業更有能力服務客戶與保住員工。表面上看,發動債務驅動的收購活動聽起來很合理,甚至很務實。買進一家績效不彰的公司,好好整頓,然後用高於買進的價格賣掉。這是把美國夢灌進商業模式裡。

有些人確實替收購來的公司增添了價值。

但很多所謂的「救世主」收購的是相對健全的企業,收購時靠著大量舉債作為融資手段,導致被收購的企業反而積重難返。為了支付債務的利息,收購方通常出售被收購公司的資產或業務來掏空對方,接著解雇員工、減少醫療保健與退休福利,以降低勞動費用,號稱精簡成本。這些收購的藝術家也善用債務融資榨出錢來,轉個頭付錢給自己,拿回一開始進行收購時拿出來的小額現金,這種操作稱為股利資本重組(dividend recapitalization)。私募股權業的收購方會在收購後的一、兩年內就進行重組,快速嚐到甜頭,也讓被收購的公司難以好好生存。

很多被這些「混蛋資本家」收購的公司最後都倒了。加州州立理工科技大學(California Polytechnic State University)二○一九年的一項研究發現,被私募股權收購的公司二十%會申請破產,比起其他類型的收購案,倒閉率要高了十倍。倒閉會導致這些公司之前的員工失業、失去醫療保險、被趕出住處與家庭破碎,但不見得會傷害到收購方。他們在法律上已經築好防火牆,不受被收購公司倒閉影響。這些收購掠奪者們買公司時拿出來的錢,通常只有收購價的零頭,就算公司倒了,他們也沒什麼風險。

從二○○三年到二○二○年二月間,這些金融家收購零售業後讓全美消失了超過五十萬份工作,現在已破產的「席爾斯百貨(Sears)」、「凱馬特(Kmart)」、「織品與小物(Linens’n Things)」、「克萊兒飾品(Claire’s)」和「玩具反斗城(Toys “R” Us)」加起來,就不知少了多少職缺。

以上這些公司倒閉,有些可以歸因於線上購物興起,但只有一部分。畢竟,這些商店也可以接觸到網路購物者,而且也能輕易地在網路上布局,賺得利潤。這些倒閉事件背後更大的元兇,是收購方為了自肥,在這些公司身上加諸的沉重債務負擔。

就算私募股權擁有的企業可以經營下去、員工也兢兢業業保住工作,他們賺的錢可能都不足以溫飽。美國「政府問責署(Government Accountability Office)」二○二○年做了一項研究,調查九個州員工請領食物券人數最多的前幾家公司。「沃爾瑪超市(Wal-Mart)」和「麥當勞(McDonald’s)」在很多州的列表上都高踞榜首,除此之外,還有幾家由同一私募股權擁有的連鎖速食餐廳,包括在四個州都有營運、屬於「羅雅客資本公司(Roark Capital)」關係企業的「唐金甜甜圈(Dunkin’ Donuts)」和「音速得來速漢堡(Sonic Drive-in)」。當時由「博龍資本(Cerberus Capital)」掌控的連鎖超市「喜互惠(Safeway)」,也名列前茅。

以緬因州(Maine)為例,該州領取食物券的人有一.七%都在唐金甜甜圈工作;在麻州,這個數字則是一.五%。在阿肯色州(Arkansas),領取食物券的人有一.一%在音速得來速漢堡工作。在華盛頓州,有一.四%領取食物券的人在喜互惠工作;而喜互惠是領取州政府食物券員工人數最多的單一公司,共有一千一百六十三人。

員工不是唯一遭受私募股權業者影響的受害人;顧客也逃不了。「眾議院新型冠狀病毒危機特別小組委員會(House Select Subcommittee on the Coronavirus Crisis)」一份報告發現,在禁止驅逐租客令期間,某大型房東總共執行了幾千次的驅逐行動,視禁令為無物,幕後撐腰的,正是前述四家私募股權公司之一。南卡羅來納州民主黨的眾議員詹姆士.克萊本(James Clyburn)說,「與其和經濟壓力沉重的租客協商,受制於禁止驅逐租客令,然後接受聯邦政府的租金補貼,這些在二十八州都有房地產的公司,都是先把房客趕走了再說。」

退休人士以及其他請領公家退休金的人,也因為這些私募股權公司向投資人索取的高額費用而受害。二○二○年,哈佛大學和史丹佛大學的學者研究兩百檔公家退休基金手中的五千億美元資金;這些退休基金都投資私募股權公司發起的合夥事業。研究人員發現,從一九九○年到二○一八年,投資費用讓退休基金的報酬少了四百五十億美元,這大約是投資金額的十%。

退休金請領人支付的這些費用,有些是付給監督基金的私募股權公司,等於「花錢買了個寂寞」;這是因為退休基金通常會根據他們承諾投資的金額支付佣金給管理公司,不管錢是否已投入或已「到位」。舉例來說,加州大型公家退休基金「加州公務員退休基金(California Public Employees Retirement System,以下簡稱CalPERS)承諾要投資阿波羅某個案子四億美元,但初期只會投入部分資金,其餘的會在接下來幾年分次投入。但整個案子的佣金要在一開始就全數付清。

俄亥俄州的學校老師讓我們看到這種交易中誰贏誰輸。根據「俄亥俄州立老師退休金系統(State Teachers Retirement System of Ohio)」的相關紀錄,他們投資私募股權時,要支付的佣金(用來買寂寞的錢)達投資金額的二%,換算下來,就是一年會有約一.四三億美元的財富從這些退休金請領人手中移轉給私募股權業者,相當於截至二○二一年,這十三萬四千名退休人士從退休金拿的福利每年都要少一千零六十七美元。

近年來,隨著這些費用落入富裕華爾街人士的口袋,俄亥俄州的退休老師完全拿不到隨生活成本調整的加給。二○一七年,俄亥俄州主管退休基金的官員刪掉了退休人士應該多拿的這些錢,理由是基金負擔不起;他們說,退休基金的資產已經不足以支應未來的債務。但那一.四三億用來買寂寞的錢還是要付給金融家,而這些錢完全足以支付被刪掉的生活成本加給。

俄亥俄的老師不是這遊戲規則裡唯一的輸家。消防員、緊急救護技術員以及其他公家人員也蒙受損失。納稅人同樣難以倖免,當公家退休基金資金不足或公立學校預算告急,就得靠納稅人買單。

第八章:「牢固到站上去也沒問題」(節選)

新秀麗的源頭要講回二十世紀之交時,一八八二年出生於丹佛(Denver, Colorado)的傑西.許威德,父母是來自波蘭的移民,他靠自己打下一片天。他的父親跟萊昂.布萊克的父親一樣,以前也是猶太教的拉比,後來在丹佛開了一家家具行,而年輕的許威德轉往紐約市發展,靠著銷售行李箱賺佣金過得意氣風發。

一九一○年許威德返回丹佛,用他的存款開了一家「許威德行李箱工廠(Schwayder Trunk Manufacturing Company)」。他希望自家工廠能有別於其他行李箱工廠,於是用超堅固作為自家產品賣點。他的公司一九一六年時在行銷上出奇制勝得分:許威德、他父親還有他四位兄弟拍了一張照片,幾個大男人穩穩站著一張板子上,下面墊的就是他們家的行李箱。「牢固到站上去也沒問題」是公司廣告宣傳照上的說明文字。銷量從此一飛沖天。

為了傳達他的產品有多勇健,許威德借用聖經上的大力士,將自家的行李箱稱為「參孫(Samson)」。許威德也對員工倡導聖經中講到的黃金律(Golden Rule):「己所不欲,勿施於人(do unto others as you would have them do unto you)。」每一位員工都會拿到一顆珠子,上面就刻了這句話。

「我們發現,不管是從實務面還是道德面來說,黃金律都是我們能採用的最佳方案。」許威德給員工的信中寫道,「黃金律的威力大過原子彈。在黃金律的協助之下,人可以創造奇蹟。」

許威德直到一九六一年之前都是公司總裁,之後則交給他兒子金恩.大衛.許威德(King David Schwayder)。公司之後也改名為新秀麗,丹佛總部聘用了四千名員工,這裡也做家具。這是全世界最大的旅行箱袋製造商。

新秀麗是經典的美國夢成真故事。但到了一九八○年代,這家公司就被一群靠著德崇證券發跡的金融家圍攻,他們要過來占便宜撈錢了;到了一九九○年代,阿波羅也來了。面對這一群人,即便大力士參孫也無能為力。

一九七○年代時,經營新秀麗的還是許威德家族。傑西的兒子金恩把營運觸角伸入日本和歐洲,他比其他企業更早提倡員工的多元整合。該公司的歷史中紀錄了一個例子,金恩負責公司在底特律的業務時,不顧白人員工反對,支持任命一位黑人領班。

一九七三年時,一家大型的食品、化學品以及其他產品製造商「碧翠絲食品公司(Beatrice Foods)」帶著一樁收購交易過來敲門。碧翠絲食品公司也追隨萊昂.布萊克的父親推動的、建構大型集團的熱潮,他們已經擁有了各式各樣的品牌,現在希望新秀麗也能加入。許威德家族的股份全賣了,新秀麗就此展開了一系列錯綜複雜的拜占庭式交易,東家換過一個又一個,只要有可能,只要有機會,每一個都把這家公司榨光光。

大型集團的熱潮消退之後,到了一九八○年代換成槓桿收購熱,就連像碧翠絲食品公司這麼大的收購商,都成了企業掠奪者的狙擊目標。一九八五年,槓桿收購要角KKR用六十二億美元吞掉了碧翠絲食品。德崇證券藉由推銷垃圾債券與認股權證為這筆收購融資,而這些認股權證最終落入米爾肯旗下的各合夥事業裡。

兩年後,KKR推動一樁首次公開發行案,把新秀麗以及碧翠絲食品旗下某些單位一起切出去。這家新公司有個很無聊的名字叫「E-II控股(E-II Holdings)」,很快又在更讓人頭昏腦脹的交易中兩度被人買走。

到了一九九○年,由於背負了德崇證券的債務,E-II控股陷入困境。禿鷹開始盤旋,想要進行重整,當中就包括了開始買進E-II控股債券的布萊克和阿波羅。他們有競爭對手:專門掠奪企業的卡爾.伊坎也是E-II控股的債權人,也有意掌控這家公司。

然而,到了一九九一年,布萊克有優勢了:經理人壽的債券組合。這家保險公司有兩批E-II控股發行的垃圾債券,面值二.三三億美元,最棒的是,這兩批債券大部分都是優先債,讓阿波羅在掌控公司這件事上具有優勢。

阿波羅公司和合夥人在取得經理人壽的債券組合時,只付了一.○六億美元就買到了所有部位。另外還有一位投資人也跟著阿波羅一起買進E-II控股,這位法國的億萬富翁法蘭索瓦.皮諾(Francois Pinault)是「阿提密斯公司(Artemis)」的老闆,幾年後,陪審團會認定此人在經理人壽收購案中,犯下了共謀詐騙取得資產的罪行。

在經理人壽交易案中,阿波羅把E-II控股的債券列為「A」類:「這些是重組的大好機會,長期有潛力創造出讓人滿意的投資。」一九九二年七月,距離阿波羅拿到債券幾個月之後,E-II控股不堪十五億美元垃圾債券的重擔,倒閉了。E-II控股大拼盤裡的多數公司都陷入困境,急需重整,但新秀麗不用,這家公司很健全,在這整段風雨飄搖的期間還是一直有獲利。不到一年後,E-II控股從破產中浴火重生,還改了新名字叫「阿斯特朗國際集團(Astrum International)」,「Astrum」在拉丁文裡是「星星」的意思。阿波羅拿下控制權,布萊克成為新秀麗的董事。

一九九三年,阿斯特朗買下新秀麗的主要競爭對手「美國旅行者(American Tourister)」。兩年後,阿斯特朗把E-II控股的其他公司切出去,恢復了新秀麗的名稱,再一次聚焦在製造行李箱和家具。一九九六年股票上市。

要追蹤新秀麗遭遇的所有切割、發行股票以及重整,很讓人頭痛。重要的是,要記住每一次旋轉門轉了一圈,這些做交易的人就替自己賺得了費用收入和獎酬。這些費用減損了新秀麗的利益。

一九九四年,新秀麗還沒公開發行股票,公司這一年賺了大約九億美元。然而,掠奪者造成的效應也開始浮現。隔年,新秀麗開始轉盈為虧,在阿波羅旗下這幾年也一直都虧。接踵而來的,就是逃不了的裁員。一九九六年,公司把美國的一千四百位員工砍掉了四百五十人,以節省三百三十萬美元。被裁的人多數是羅德島(Rhode Island)和佛羅里達的員工,他們都任職於最近才買進來的競爭對手美國旅行者公司。

一九九七年初,阿波羅對手伊坎在股市裡出清股票出場,當時新秀麗的股價仍接近高點。這一年,新秀麗開始為員工提供一套買股方案,並把自家公司股票納入401(k)退休金方案的投資選項之一。但時機點可說是糟透了:一九九八年,該公司的股價約四十美元,到了隔年,直直落到五美元。

當新秀麗委靡不振,阿波羅就想辦法要出場。一九九八年,阿波羅宣稱正在洽談要把一半的新秀麗股份賣給不具名的投資人,然後把這些錢拿來支付股利給股東,每股股利三十美元。他們才不管支付這麼高額的股利會損害公司,阿波羅的荷包可會因此賺到滿出來,因為他們是新秀麗的最大股東。發行股票或債券、用拿到的錢來發股利獎勵自己,變成之後幾年這些掠奪者的重要把戲。

但這一次出現了反效果。投資人阻止,賣股的計畫失敗,迫使新秀麗重新調整交易。現在,這家公司提議用市價加上三成買回一半的股票。同樣地,這筆交易也是由新秀麗付出代價、肥了阿波羅:買回庫藏股需要七億美元,要靠新秀麗賣掉債券以及向銀行借錢。阿波羅一如往常,拿新秀麗的未來替現在的自己賺錢。

投資人也不喜歡這樁交易,所以他們拋售新秀麗的股票。《哈佛商業評論》(Harvard Business Review)報導,「越來越清楚的是,這筆交易實際上是把約兩億美元的財富從不賣股的(外部股東)手上,移轉給賣股的股東」或內部人士手上。

阿波羅就是最大的賣股股東。

之後又出現更多壞消息,股東控告新秀麗會計詐欺。股東說,在用七億美元買回庫藏股圖利阿波羅之前,新秀麗虛報獲利,賣給零售客戶的商品多過他們平常會買的數量,這一招也就是所謂的塞貨(channel-stuffing)。有一樁訴案指控這套花招的目的是為了拉抬新秀麗的股價,讓阿波羅可以在人工炒作出來的高點把股票賣掉。新秀麗二○○○年時針對這一樁以及其他訟案達成和解,同意採取「廣泛、全面的企業治理方案,以防範再度發生損害。」新秀麗的股東宣稱他們虧了五千六百萬美元,公司賠了兩千四百萬美元。

新秀麗的股價陷入向下沉淪的迴旋。一九九九年,「穆迪投資者服務公司(Moody’s Investors Service)」調降新秀麗的信用評等,理由是該公司債務沉痾,其中包括一年前為了付錢給阿波羅而背上的債。這家評等機構把新秀麗的評等重重打落到垃圾等級,這表示新秀麗的借貸成本將大幅提高。為了之前阿波羅在買回庫藏股交易中拿走的錢,這家公司又要再一次付出高昂的成本。

二○○一年初,新秀麗宣布把丹佛的製造廠搬到墨西哥,這樣一來,又少了三百四十份工作。

鮑伯.納普(Bob Knapp)就是在這一波中被裁掉的其中一人。他在新秀麗工作了四十年,萊昂.布萊克發出解雇令時,他已經六十歲。他認為他的年紀已經太大,學不來新技能,因此他和妻子節衣縮食,一直到開始請領社會安全福利金。他說:「我不認為我還有市場。」

其他新秀麗的員工在斧頭砍下來之後也很難順利過渡。黛安娜.琪巴思(Diane Ziebarth)在新秀麗工作三十二年,負責組裝與包裝行李箱。被解雇之後,她回到丹佛社區大學(Community College of Denver)攻讀副學士學位。她成為榮譽學生,並希望能走出一條新的職涯之路。但她並未成功,最後只能成為納稅義務人的負擔,直到她二○一七年過世。

雖然新秀麗一九九九年的營收有成長,但公司之後仍不斷虧損,足足四年。到了二○○三年一月,該公司的淨值已經落入負值。阿波羅讓新秀麗背上六.三億美元的債務,而公司的資產僅有四.九四億美元。

阿波羅那時候已經擺脫新秀麗了。二○○二年十二月,阿波羅出清了最後一批新秀麗的股票。

二○○三年初,新秀麗深陷流動性危機,有可能倒閉。他們的債務要到期了,公司說還不起,股價也跌到剩下大概一美元。那斯達克(Nasdaq)股票交易所將新秀麗的股票下市。之前買下公司股票的新秀麗員工,面臨了虧損。

阿波羅用了十年時間,就把這家一度欣欣向榮的美國招牌行李箱製造商掏空了。我們有請阿波羅談一談他們對新秀麗造成的衝擊,該公司的女發言人拒絕了。

但這個案子仍是阿波羅的驕傲之一,二○二二年時,阿波羅的官網特別講到新秀麗,說這是該公司最難忘的交易之一。這篇文章的標題是「美國價值(American Value)」,背景放了一張美國國旗飄揚的照片,文內寫到了阿波羅如何管理這家公司。阿波羅用「這是諸多成就的起點」來定調自己如何羞辱這家可敬的老公司、榨取現金、開除員工與製造損失、引發和破產有關的訴訟和衝突,以及讓公司的股票變成地雷。

對阿波羅來說,管理新秀麗確立了阿波羅「收購、再造與壯大本土企業的好名聲」。

這就是掠奪者的世界觀,就這麼簡單。

最佳賣點 : ★普立茲獎財經記者葛雷琴‧摩根森與金融分析師羅斯納化身金融偵探深入探查私募股權世界內幕。

★醫院、療養院、玩具反斗城、新秀麗行李箱、諾蘭達煉鋁廠等,他們的魔掌從搖籃延伸到墳墓。

★誰都無法置身事外的金融恐怖遊戲,人人都需要防護的居住、醫保、勞退權益。