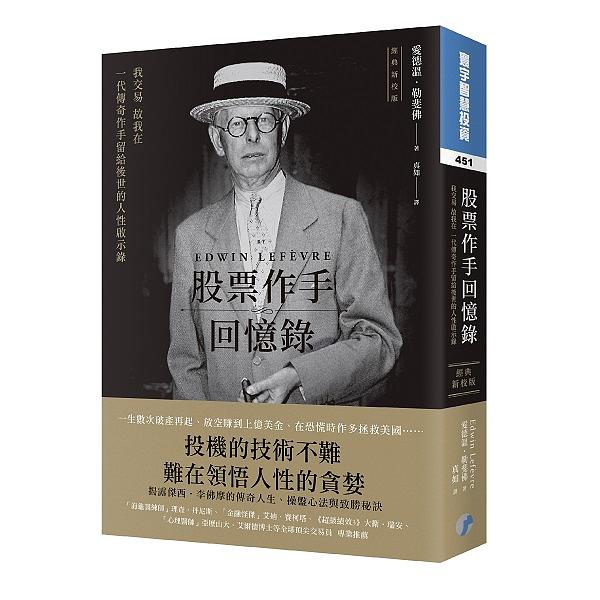

Reminiscences of a Stock Operator

| 作者 | Edwin Lefèvre |

|---|---|

| 出版社 | 寰宇出版股份有限公司 |

| 商品描述 | 股票作手回憶錄 (經典新校版):一生數次破產再起、放空賺到上億美金、在恐慌時作多拯救美國……一代傳奇作手留給後世的人性啟示錄揭露投機之王傑西.李佛摩的操盤人生☆「 |

| 作者 | Edwin Lefèvre |

|---|---|

| 出版社 | 寰宇出版股份有限公司 |

| 商品描述 | 股票作手回憶錄 (經典新校版):一生數次破產再起、放空賺到上億美金、在恐慌時作多拯救美國……一代傳奇作手留給後世的人性啟示錄揭露投機之王傑西.李佛摩的操盤人生☆「 |

內容簡介 一生數次破產再起、放空賺到上億美金、在恐慌時作多拯救美國…… 一代傳奇作手留給後世的人性啟示錄 揭露投機之王傑西.李佛摩的操盤人生 ☆「海龜訓練師」理查.丹尼斯、「金融怪傑」艾迪.賽柯塔、《超級績效3》大衛.瑞安、「心理醫師」亞歷山大.艾爾德博士等──全球頂尖交易員專業推薦☆ 《股票作手回憶錄》出版於1923年,這一年時代雜誌、華特迪士尼公司、華納兄弟公司成立,美國走向富足繁榮的黃金年代,經濟和文化的快速發展帶來資本市場的投資熱潮,從1923~1929年道瓊工業指數暴漲五倍可見一斑。在這樣的時代中,出身農家的傑西.李佛摩,沒有背景、學歷,14歲就出外工作,靠著天分與勤奮成為華爾街的投機之王,他的傳奇故事也成為美國夢的象徵之一。 本書內容取自1922~1923年《星期六晚郵》記者訪談,用第一人稱的小說方式,透過虛擬主角拉利.李文斯頓(傑西.李佛摩化身),回顧這位偉大作手的股市人生。訪談時,傑西.李佛摩剛累積兩千萬美元財富,正邁向人生巔峰。書中他將過往股市實戰經驗總結為一條條獨家操作心法,像是:「沒有人可以打敗市場。」、「華爾街從來不會改變,因為人的本性從未改變。」、「時機就是一切,要在恰當的時候買進,也要在恰當的時候賣出。」、「我不再盲目地賭博、不再關心如何精通操作技巧,而是關心靠著努力研究和清楚的思考,贏得自己的成功。」等。 傑西.李佛摩的獨特之處在於,他是個自律甚嚴且勤做功課的交易者,並把交易當成人生意義。書中講述他從年輕時在號子打工,進而學會操作個股,最後一步步順應市場趨勢賺大波段,成為華爾街投機之王的心路歷程。更珍貴的是,書裡同步呈現他在每場交易中如何思考與決斷,深刻探討了市場本質與交易理念。每個讀者都能從中找到自己的所在:喜愛看故事的人,會被他戲劇性的一生所吸引;市場新手,會被他大膽且獨家的操作手法吸引;市場老手,則會被他精準的思考,以及失敗又東山再起的經驗所吸引;即使你不認識他,也會好奇,他因為對交易的信仰而接受市場一次次無間道似的試煉過程。 有趣的是,本書所提到的市場亂象、散戶心態、主力坑殺手法,即使過了百年來看,仍充斥於現今市場。正如書中所說,華爾街沒有新鮮事,因為投機就像山岳那般古老。而無論再過多少世代,傑西.李佛摩的故事仍將繼續指引每個在市場無邊苦海的交易者,堅持信念,找到夢想中的聖杯。 國際讚譽 「每一位嚴謹的投資者都應該一再閱讀這本經典──《股票作手回憶錄》,特別是在2000年或2008 年遭遇過困難的投資者。」──威廉.歐尼爾(William J. O' Neil),《投資人商務日報》創辦人、《笑傲股市:歐尼爾投資智富經典》作者 「猶如一顆擁有操作智慧的永恆寶石──經常被仿效,但從未被超越。」──亞歷山大.艾爾德博士(Alexander Elder) ,《操作生涯不是夢》、《走進我的交易室》作者 「二十年之後一再閱讀,股票作手回憶錄仍然是我的最愛之一。」──肯尼斯.費雪(Kenneth L. Fisher),《超級強勢股》作者 「我問了三十多位證券交易人同一個問題,『哪本書對你而言深具啟發』,至今獨佔鰲頭的答案仍是《股票作手回憶錄》。」──傑克.史瓦格(Jack D. Schwager),《金融怪傑》作者

作者介紹 愛德溫.勒斐佛 (Edwin Lefèvre)美國記者、作家及政治家。他最為人所稱頌的是有關華爾街的著作。他在1909年由美國總統霍華德.塔夫托任命為美國大使,曾出使義大利、法國及西班牙等數個國家。1913年結束外交生涯後,勒斐佛回到位於佛蒙特的家鄉重拾寫作,作品有小說及一些為《星期六晚郵》(The Saturday Evening Post)和《麥克盧爾雜誌》(McClure’s)所寫的短篇故事。而《股票作手回憶錄》即是由1920年代《星期六晚郵》的連載故事所集結而成,勒斐佛因為這部作品而聲名大噪,成為了一個知名的財經作家。在他53年的寫作生涯中,共出版了8本著作。而集勒斐佛短篇小說傑作之大成的《華爾街1901》(Wall Street Stories),更被公認為描寫華爾街早期年代最具代表性的一部作品。

產品目錄 PART I 少年作手的試煉 Chapter 1 初試啼聲‧一鳴驚人 Chapter 2 一文不名‧闖蕩紐約 Chapter 3 搶進搶出‧回到原點 Chapter 4 交手騙徒‧重回紐約 Chapter 5 順應時勢‧堅守原則 PART II 偉大作手的誕生 Chapter 6 三回紐約‧大展身手 Chapter 7 看準時機‧買漲賣跌 Chapter 8 大道至簡‧破產再起 Chapter 9 股市絕境‧一日國王 Chapter10 致命錯誤‧來自人性 PARTIII 傳奇作手的再起 Chapter11 看清局勢‧抓緊機會 Chapter12 輕信他人‧失去江山 Chapter13 莫名奇遇‧代價高昂 Chapter14 山窮水盡‧柳暗花明 PARTIV 華爾街教我的事 Chapter15 投機風險‧難以預期 Chapter16 明牌情結‧操作盲點 Chapter17 專業態度‧勝過靈感 Chapter18 內線設套‧翻空為多 Chapter19 貪婪不止‧炒作不息 Chapter20 炒至高價‧壓低出貨 Chapter21 高明炒作‧宛如藝術 Chapter22 推廣新股‧各懷鬼胎 Chapter23 利多消息‧破解真偽 Chapter24 處處陷阱‧小心倒貨

| 書名 / | 股票作手回憶錄 (經典新校版) |

|---|---|

| 作者 / | Edwin Lefèvre |

| 簡介 / | 股票作手回憶錄 (經典新校版):一生數次破產再起、放空賺到上億美金、在恐慌時作多拯救美國……一代傳奇作手留給後世的人性啟示錄揭露投機之王傑西.李佛摩的操盤人生☆「 |

| 出版社 / | 寰宇出版股份有限公司 |

| ISBN13 / | 9789869933049 |

| ISBN10 / | 9869933041 |

| EAN / | 9789869933049 |

| 誠品26碼 / | 2681968774004 |

| 頁數 / | 392 |

| 開數 / | 25K |

| 注音版 / | 否 |

| 裝訂 / | P:平裝 |

| 語言 / | 1:中文 繁體 |

| 尺寸 / | 1.5X14.8X21CM |

| 級別 / | N:無 |

最佳賣點 : 一生數次破產再起、放空賺到上億美金、在恐慌時作多拯救美國……

一代傳奇作手留給後世的人性啟示錄

揭露投機之王傑西.李佛摩的操盤人生

內文 : Chapter10 致命錯誤‧來自人性

比起研究自己的成功,承認自己的錯誤不見得會讓我們得到更多好處,但所有人天生都傾向避免懲罰。把某些錯誤和失敗連在一起時,你不會渴望還有第二次,而且所有的股市錯誤都會傷害你的兩處痛腳——口袋和虛榮心。不過我注意到一件奇怪的事:股票投機客偶爾會犯錯。知道犯錯後,他會問自己為什麼會犯錯;當懲罰的痛苦結束並冷靜思考很長一段時間後,他可能知道自己如何、何時、在交易中哪個特定點會犯錯,但還是不知道為什麼犯錯。然後他只是痛罵自己,接著就放過自己了。

當然,如果一個人既聰明又幸運,他不會犯兩次同樣的錯誤。但他會犯下「原始錯誤」上萬種兄弟或表親中的任何一種。這個家族的成員非常龐大,你想知道可能做什麼蠢事時,總有一個錯誤在你旁邊。

要述說我的第一個百萬元錯誤,必須回到我第一次成為百萬富翁那時,也就是一九○七年十月大崩盤之後。就我的交易來說,擁有百萬美元只是表示擁有更多準備金。鈔票無法讓交易者更舒服,因為不論窮還是富,他都可能犯錯,犯錯絕對不會舒服。百萬富翁正確時,它的鈔票只是眾多僕人中的一個。虧錢是最不困擾我的事,我認虧之後,隔天就忘掉了。但錯誤——沒有認虧——卻會傷害口袋和心靈。你應該記得狄克森.華茲的故事:有一個人緊張之至,朋友問他到底怎麼回事。

「我睡不著。」這個緊張的人回答。

「為什麼睡不著?」朋友問道。

「我作了太多棉花,以致想來想去睡不著,搞得精疲力盡。我該怎麼辦?」

「賣到你能睡得著的程度。」朋友回答。

人通常能很快適應情況,因此會喪失洞察力。他不覺得有很大的差別,也就是說,他不能夠清楚地記得自己不是百萬富翁時的感覺。他只記得以前有很多事情不能做,現在都可以做。年輕、正常、理智的人由儉入奢易,由奢入儉難。我猜是因為鈔票會創造需要,或鼓勵人的需要增加;

我的意思是,一個人在股市賺錢後,很快就會失去不花錢的習慣。但他虧錢後,要花很長的時間才能改掉花錢的習慣。

一九○七年十月,我回補空頭部位、開始做多之後,決定暫時放鬆。我買了一艘遊艇,計劃到南部海面航行。我熱愛釣魚,早就應該好好享受。我期待這段假期,也希望隨時出發。但是我沒有去。市場不讓我去。

我總是兼做商品和股票交易。我年輕時從空中交易證券商發跡,雖然研究這些市場多年,不過沒有像對股市那麼熱衷。事實上,我寧可做商品而非股票。商品合法性較大,毫無疑問,實際上就是如此。商品和股票交易相比,多了幾分商業冒險的味道。任何人可以像接觸商業問題一樣接觸商品。你可能使用虛假論證,贊成或反對商品市場某種趨勢,但成功都只是暫時的,因為到最後,事實必定戰勝一切,所以交易者靠研究和觀察得到紅利,就像做正常生意一樣。他觀察和考慮各種狀況,而且跟任何人知道的一樣多。他不需要預防內線集團。在棉花、小麥或玉米市場,不會突然通過配股配息,或一夜之間增加配股配息。長期而言,商品價格只受一種法則主導——供需的經濟法則。商品交易者的工作只是取得跟供需有關的事實,包括跟目前和未來有關的事實,而不需要像做股票一樣忙著猜測十多種事情,這總是很吸引我——我是指商品交易。

當然在所有的投機市場都會發生同樣的事情。盤勢的訊息一樣。對任何肯花精神思考的人來說,這一點很清楚。他將發現,如果他問自己問題並考慮各種狀況,答案將顯而易見。但很多人從來不花精神思考問題,更別說找答案。美國人生性多疑,任何時候都是如此,只有到經紀商那裡看盤的時候例外,不管看的是股票還是商品。在所有遊戲當中,玩之前真正需要研究的遊戲,是美國人沒有利用平常高度警覺和極為聰明的預備,就決定投身的遊戲。他會拿一半的身家在股市冒險,但考慮的事情,反而沒有像選擇一部中價位汽車那麼多。

看盤沒有表面看來那麼複雜。當然你需要經驗,但更重要的是在心裡記住一些基本要素。看盤不是算命。大盤不會告訴你下星期四下午一點三十五分,你的身價有多少。看盤的目的是確定兩件事:第一、如何交易;第二、什麼時候交易,也就是說,買是否比賣適合,不管股票、棉花、小麥、玉米或燕麥,道理完全相同。

你觀察市場的目標只有一個,就是確定市場的方向——也就是確定價格的趨勢。價格根據遇到的阻力上漲或下跌。為了便於解釋,我們說價格像所有的事情一樣,會沿著阻力最小的路線前進。價格會走最容易走的路,因此如果上漲的阻力比下跌的阻力小,價格就會上漲,反之亦然。

市場適度展開後,每個人都應該知道它是多頭或空頭市場。對於擁有開放心靈和清晰眼光的人來說,趨勢很明顯;對於投機客來說,拿事實硬套在自己的理論上,絕對不聰明。這種人知道或應該知道當時是多頭還是空頭市場,如果知道這一點,他就明白應該買進還是賣出。因此在行動一開始,一個人所需要知道的,就是應該買進還是賣出。

假設市場像平常一樣,處在兩個大波動之間,在十點的範圍內起伏,最高漲到一三○點,下跌則跌到一二○點。在底部時,市場可能看來疲軟,或在上升八點或十點的路上,市況可能看來非常強勁。一個人不應該靠著表象進行交易,而是等到大盤告訴他時機已經成熟,才開始交易。事實上,很多人因為價格便宜而買進股票,或因為價格很貴而賣出股票,這種作法造成大家損失千百萬美元。投機客不是投資人。他的目標不是靠著高利率讓資金得到穩定報酬,而是靠著投機標的價格上漲或下跌獲利。他要決定的是做交易時阻力最小的投機路線,並等待路線自行確定的時刻,因為這是他開始忙碌的信號。

看盤只是讓他看出在一三○點時,賣壓比買盤強勁,回檔是理所當然的結果。在賣壓超過買盤時,看盤功力淺的人可能斷定價格不會在一五○點前停頓,於是他們買進。但在回檔開始、持續,或賣壓造成小跌,他們就會拋光持股,看淡後市。但到了一二○點,跌勢遇到比較強大的阻力,買盤勝過賣盤,反彈出現,空頭又回補。一般人經常這麼挨兩面耳光,不由得讓人嘖嘖稱奇,感嘆一般人執迷不悟、不能學到教訓。

最後有些事情發生,增加漲勢或跌勢的力量,最大阻力點向上或向下移動——也就是說,在一三○點時買盤首次比賣盤強大,或在一二○點時賣盤勝過買盤。價格會突破舊的障礙或波動極限,繼續向前進。通常在一二○點時,因為盤勢極為脆弱,總是有一堆交易者放空,或在一三○點時,因為大盤看來極為強勁,有很多人做多,等到市場開始對他們不利的時候,他們不是被迫改變心意轉向,就是被迫軋平。不管怎麼樣,他們都會更清楚的協助確立阻力最小的價格路線。聰明而耐心等待以便決定此路線的交易者,知道利用基本交易形式幫忙;也會利用正好猜錯、現在必須修正錯誤的那群人的交易力量。這種修正通常會把價格推往阻力最小的路線。

雖然我不把它當成數學上的必然性,或當成投機的銘言,但我要說的是,每當我靠著自己對阻力最小路徑所做的判斷而決定市場方向時,意外事件總是順從我的市場方向,也就是說,突發或無法預見的事件總是協助我做的市場方向。在薩拉托加發生的聯合太平洋鐵路事件,你還記得嗎?我做多是因為發現阻力最小的路線是上漲。我應該堅持做多,而不是讓經紀商告訴我,內部人士正在拋售股票。公司董事心裡想什麼沒有任何差別,反正這也不是我能夠知道的事情。接著就發生配股比率突然提高、股價大漲三十塊錢的事情。一六四美元的股價看來非常高,但就像我以前告訴你的一樣,股價絕對不會高得不能買進,或是低得不能賣出。價格本身跟我確定阻力最小路線的事情無關。

如果照我說的方法交易,你會發現在實際狀況中,股市收盤和隔天開盤之間發生的任何重要消息,通常都配合阻力最小的路線。在消息發布前,情勢已經確立,在多頭市場中,利空消息被忽視,利多消息被誇大,反之亦然。這次世界大戰爆發前,股市處在非常疲軟的情況。接著,德國宣布無限制潛艇政策。我當時放空五十萬股,不是我知道會發布這個消息,而是我沿著阻力最小的路線操作。就我的操作而言,德國的宣布好比晴天霹靂。我當然利用這種情況,當天就回補所有空頭部位。

你只需要看盤、確立關卡,決定阻力最小的路線後,就準備沿著這條路線交易,聽來似乎很容易。但在實際狀況中,一個人必須小心防備很多事,而最重要的是小心他自己——小心人性。這就是為什麼我說正確的人總有兩種力量——基本情勢和錯誤的人——在幫忙他。在多頭市場,利空因素總是被忽視。這就是人性,可是大家卻對這一點表示震驚。大家會告訴你,說小麥作物完了,因為有一兩個地區氣候惡劣,而且一些農夫已經完了。等到作物收成,所有小麥產區的農夫開始把小麥送到穀倉時,多頭才驚訝的發現損害程度如此輕微,他們只是幫空頭的忙。

一個人在商品期貨市場操作時,一定不能讓固定的意見左右。他必須擁有開放的心靈和彈性。不管你對作物狀況或可能需求有什麼看法,忽略大盤訊息並不明智。我記得我錯過一次重大操作,完全是因為我試圖預期發動的信號。我對狀況極為確定,認為不必等待阻力最小的路線自行確立,甚至以為我可以幫助這個路線出現,看來只需要一點協助就成了。

我看好棉花。棉花價格在每磅十二美分上下徘徊,在很小的幅度內起伏。這是兩個大波動之間的情勢。我可以看出這一點。我知道應該等待,但我突發奇想,如果略微推動,價格應該會突破上檔關卡。

我買進五萬包棉花。果不其然,價格上漲。我一停止買進,價格果然也停止上漲,接著又退回我買進時的價位。我一退出,價格就不再下跌。我認為我現在更接近出發點,應該再度出發。我也這麼做了。同樣的事情又發生一次。我抬高價格,一停止買進卻看到價格回跌。我這麼做四、五次,最後終於憤恨的放棄,虧了大約二十萬美元。我抽手不做,不久後,棉花開始上漲,漲勢不停,一直到達我會大賺其錢的價位——要是我不那麼急著開始的話。

多數的交易者有過太多次這種經驗,因此我可以訂出下面這條規則:在狹幅波動的市場,價格的起伏微不足道,但狹幅盤旋時,預測下一個大波動是往上或往下毫無意義。應該做的事情是觀察市場,解讀大盤,判定狹幅盤旋價格的上下限,決定在價格突破任何方向的限制前,不採取任何行動。投機客必須注意的是,他要從市場賺錢,而不是堅持大盤必須跟他的看法一致。永遠別跟大盤爭論,或詢問大盤的理由或解釋。事後替股市解剖驗屍不會得到任何股利。