今日最推

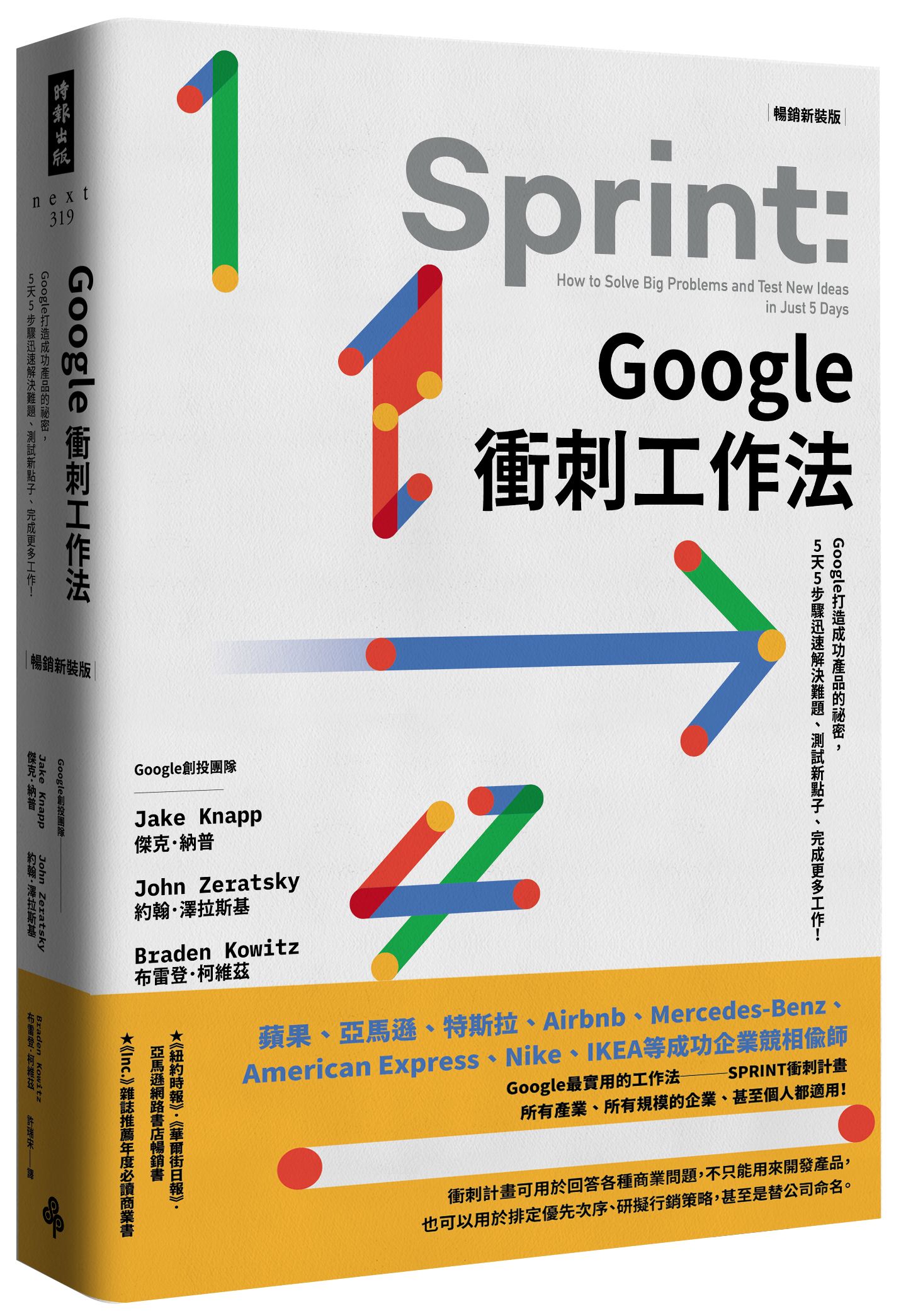

5天5步驟高效率工作|Google衝刺工作法: Google打造成功產品的祕密, 5天5步驟迅速解決難題、測試新點子、完成更多 (暢銷新裝版)

(初版書名為《Google創投認證!SPRINT衝刺計畫》)

蘋果、亞馬遜、特斯拉、Airbnb、Mercedes-Benz、

American Express、Nike、IKEA等成功企業競相偷師

Google創投認證!Google最實用的工作法

────SPRINT衝刺計畫────

所有產業、所有規模的企業、甚至個人都適用!

5天5步驟高效率工作流程

迅速解決難題.測試新構想.完成更多任務.加快工作速度

《紐約時報》.亞馬遜網路書店.《華爾街日報》暢銷書

《Inc.》雜誌推薦年度必讀商業書

✦ Gmail、Google Search、Google X、Chrome……等知名產品的各種項目,都通過了「衝刺計畫」的考驗才推出,並且大獲成功!

✦ 眾多優秀的新創公司創辦人都曾運用「衝刺計畫」做決策,包括:23andMe創辦人沃西基(Anne Wojcicki)、Twitter/Blogger/Medium創辦人威廉斯(Ev Williams),以及YouTube創辦人赫利(Chad Hurley)與陳士駿……等。

✦ Google創投(GV)利用「衝刺計畫」,檢驗超過100家新創公司的商業構想、解決了營運上的各種難題,包括:藍瓶咖啡(Blue Bottle Coffee)、Nest、Flatiron Health和 Medium……等,涵蓋各種類型的公司與產品,從醫療、保健、金融到零售業者都適用!

避開冤枉路╳即時反應╳提高勝率

一本在快速變化市場中突圍的工作手冊

「SPRINT衝刺計畫」是Google創投團隊認證的5天5步驟工作流程,藉由設計、建立原型和邀請顧客實地測試構想,在5天內就能解決各種商業難題;並且已在Google內部及超過100家新創公司證實有效!

企業家與領導者每天都必須面對並回答許多重大問題,例如:哪些地方最值得投注資源、集中努力,又該如何開始?你的構想在現實中看起來會如何?要經過多少次會議和討論,才能確保你獲得的是正確的解決方案?

現在,有一種確實可靠又十分迅速的方法能回答上述問題——正是SPRINT衝刺計畫。

設計師納普(Jake Knapp)在Google工作時,創造了一種獨特的問題解決方法,他稱之為「衝刺計畫」(SPRINT),Google把它應用在Google Search、Gmail、Chrome、Google X的各種項目上,讓許多構想在現實中大獲成功。納普加入GV後,與設計師暨合夥人柯維茲(Braden Kowitz)和澤拉斯基(John Zeratsky)聯手,三人除了更完善衝刺計畫的流程,也針對GV投資的新創公司進行了超過100次的衝刺計畫,包括藍瓶咖啡(Blue Bottle Coffee)、Nest、Flatiron Health和 Medium等。

他們親眼看到,衝刺計畫可以幫助所有類型的公司克服難題,從醫療、保健、金融到零售業者都不例外。更棒的是,衝刺計畫並不是只能用來開發產品,也可以用於排定優先次序、研擬行銷策略,甚至是替公司命名。超過百次的實證證明,衝刺計畫一次又一次地凝聚團隊,並賦予各種構想生命力。

本書是來自Google內部最實用的工作手冊,可用於回答各種商業問題,適合任何規模的企業、團體甚至個人,從小型新創公司到財星百大公司(Fortune 100),從教師到非營利組織都適用。任何人凡是面臨重大機會、問題或構想難以抉擇,而且必須迅速找到答案時,都能從本書獲得幫助!

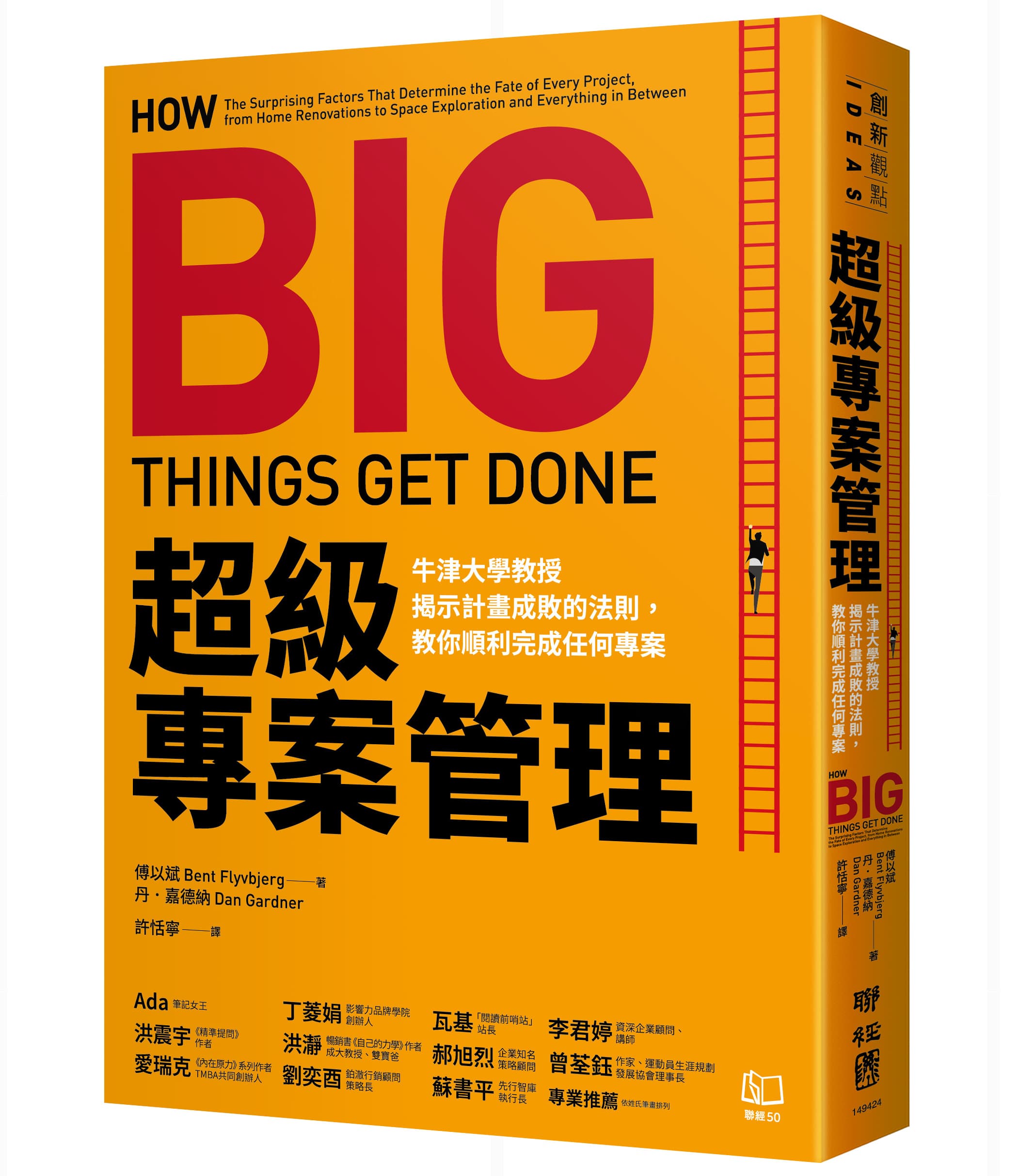

為何計畫總是出錯?|超級專案管理: 牛津大學教授揭示計畫成敗的法則, 教你順利完成任何專案

為何計畫總是出錯?為何專案不是超支就是超時?

讓牛津大學商學院教授傅以斌,

帶領你避開計畫中的各種地雷與陷阱。

★亞馬遜書店、《紐約時報》暢銷榜

★《經濟學人》、《金融時報》、《CEO》雜誌、《晨星》2023最佳圖書

★《金融時報》與施羅德商業書獎2023年度最佳商業書決選入圍

★2023年廊燈商業書獎(Porchlight Business Book Award)決選入圍

★洞見趨勢圖書獎(Non-Obvious Book Awards)年度非虛構類作品決選入圍

想想執行專案時那些讓你灰心的經驗,有時賠上的代價遠遠超過想像。然而,就算一再反省檢討,挫敗經歷仍舊會接踵而來,到底為什麼?

根據研究,超過99.5%的大型專案,不是預算超支,就是進度延遲,或者兼而有之。雪梨歌劇院的興建成本,比預估高了14倍;美國加州高鐵的預算,從330億美元飆升到1000億美元,仍然無法完成。類似問題一再發生,不只國家級的大型工程計畫,我們的日常生活與工作也是如此。看似簡單的小事,似乎遠比我們想像的困難。

全球頂尖專案管理專家傅以斌,曾為超過百件耗資十億元以上的專案擔任顧問,並於牛津大學領導專業團隊,花費數十年,蒐集世界各地上萬件專案數據,彙聚成龐大資料庫。在《超級專案管理》中,他分析各種失敗案例的共同問題,以科學方法,揭示那些極少數專案得以順利完成的關鍵,並提煉出人人能夠應用的勝利心法,教你把願景變成可行的計畫,將專案推向成功!

•問始問「為什麼?」

協助你專注於重要的事,以及最終的目的與結果。

•慢思快行

良好規劃、有效執行,縮短可能發生風險的時間段,盡速搞定一切。

•採取外部觀點

你的專案絕非獨一無二,記得多參考他人的經驗。

•知道最大的風險是你自己

留意認知與行為的偏誤,別把注意力全放在眼前的事。

1日1頁,有貓的366|1日1ページで癒される366日、やぁねこといっしょ

ひとりでも、誰かといっしょでも毎日がハッピー♪

ちょっぴりずれちゃうこともあるけど、のんびり、ありのまま

全ページオールカラー!

すぐる画伯の初個展で誕生したキャラクター、“やぁねこ”を主人公に、クスッと笑えてほのぼのできる世界観を作り上げました。

好奇心旺盛なやぁねこは、なんでもない日常に、心ときめく小さな幸せを見つけるのが得意。

元気いっぱい、でもちょっとおっちょこちょいで不器用。いつでも好きなことにまっすぐで、ありのまま。

日常で目にする、ふとしたさまざまなできごとを題材に、ほのぼのした小さな笑いと幸せを、ことばとイラストで表現しました。

この本を読み終えた頃には、いつもの日常がきっとキラキラと輝いて見えるはず。

毎日1ページずつ読んでも、適当に選んだページから読んでも楽しめる、読むサプリです。

※表紙はイメージです。変更する可能性があります。

発行:ヨシモトブックス

発売:ワニブックス

MOE大賞★台灣限定|有苦有樂: 每件小事都有意義, 活著就要不斷思考! (附吉光片羽透明影格書籤)

日本暢銷18萬冊

吉竹伸介第一本長篇繪本!

「人,為什麼要活著?」

人生啊,有苦也有樂,

沒人知道明天會不會更好,

但是你可以不要浪費今天的一秒。

★台灣版限定特典【吉光片羽透明影格書籤】

【國外暢銷佳績 得獎紀錄】

\榮獲各大日本繪本獎/

★2024年 紀伊國屋Kinobes!Kids 第1名

★2023年 MOE繪本大賞 第2名

★第11回 静岡書店大賞 兒童書新作部門 第2名

美妙的味道,是甜中帶有一點苦……

好看的故事,是笑中帶有一滴淚……

3篇小故事、3段童言童語,一起思考活著的意義。

1〈破掉的盤子〉

弟弟不小心打破姊姊手作的盤子……

弟弟覺得很抱歉,姊姊為什麼不在意?

珍貴的物品雖然想永久保存,

但世界上其實有更重要的東西……

2〈髒髒的雪人〉

雪人髒髒的,

它知道,只要冬天一結束,

自己就會融化消失,

於是開始自言自語……

我,為什麼存在這個世界上?

如果可以,有沒有別的選擇?

3〈無聊的電影〉

姊弟倆看完一部無聊的電影,

弟弟開始煩惱,如果以後的人生……

一直遇到無聊的事情怎麼辦?

這時,姊姊提出了不同的想法,

這個世界或許和人們想的不一樣喔!

【本書特色】

1.超人氣插畫家自寫自畫,用輕鬆的圖文思考生命的意義。

2.對日常小事有敏銳的觀察力,學習感受日常的每時每刻。

3.天馬行空的人生哲學,讓人意識到自己存在的價值。

【隨書好禮】吉光片羽透明影格書籤

★日本獨家授權★三采團隊精心設計★台灣版限定★

將書籤夾在任何頁面,任何筆記,

每個瞬間都變得閃閃發亮!

●尺寸:6.5X15公分

【書籍介紹】

◎有注音,8歲以下親子共讀,8歲以上自行閱讀。

◎六大領域分類:情緒、社會。

◎六大能力分類:表達溝通、關懷合作。

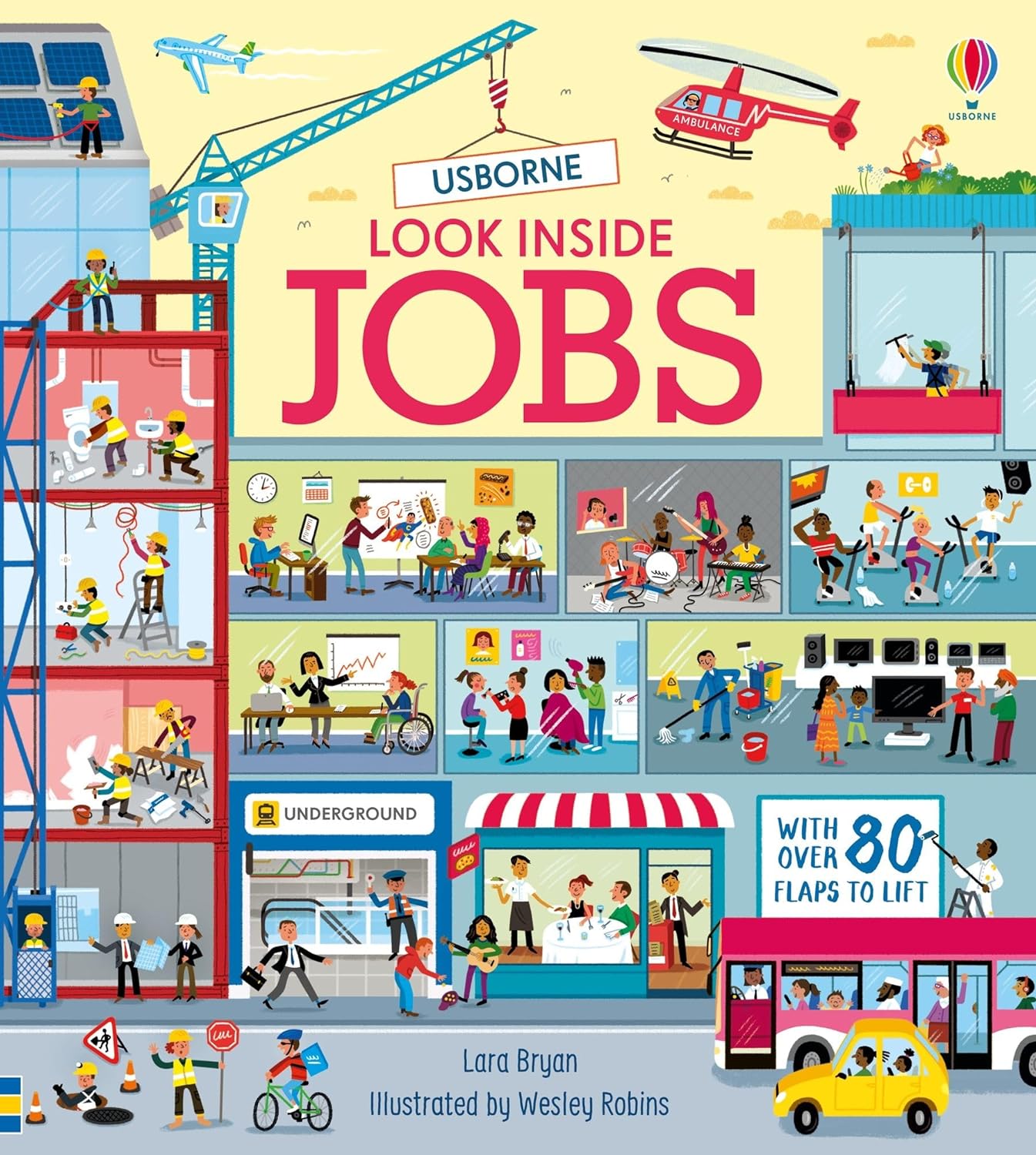

內有100多種職業介紹|Look Inside Jobs

What do grown-ups do all day? Lift the flaps to open up a world of possibilities and discover over 100 things you can be from a nurse to a musician or an astronaut. Includes Usborne Quicklinks to specially selected websites with activities and fun facts about jobs people do.

好康優惠

新書報到 | 馬上選購

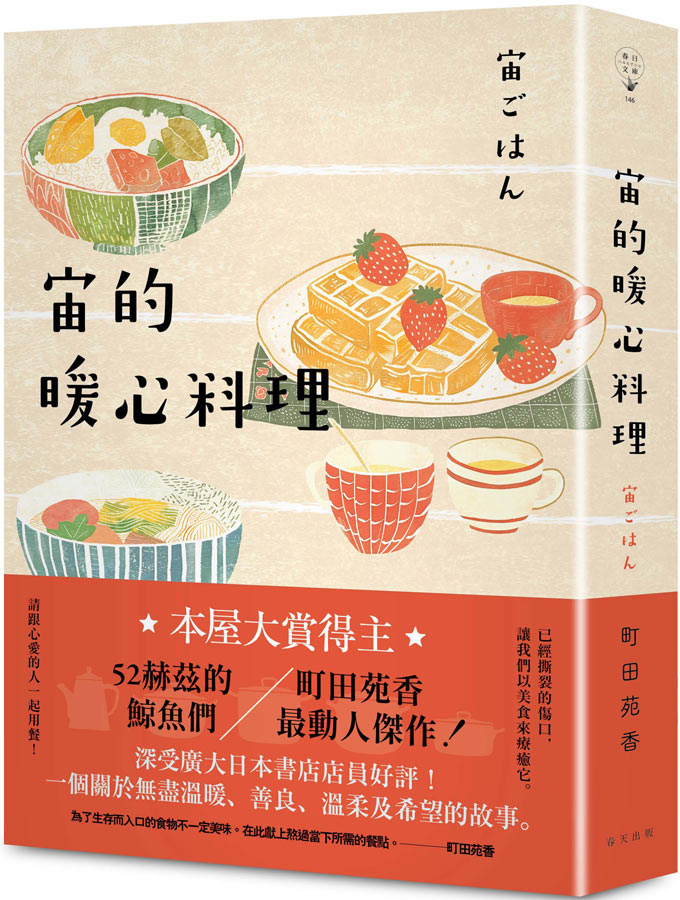

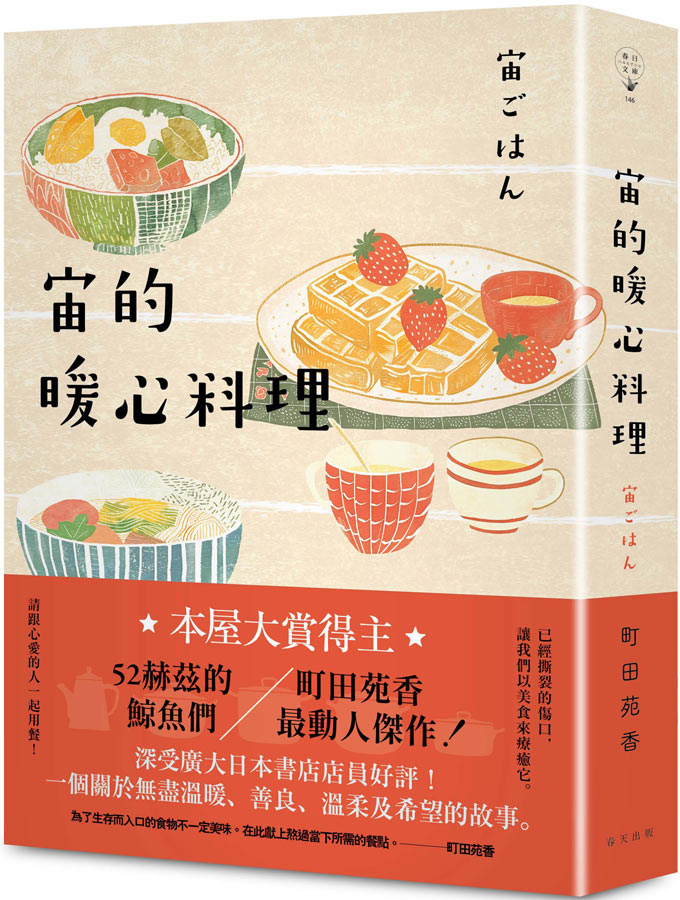

本屋大賞得主動人傑作|宙的暖心料理 (誠品獨家版)

深受廣大日本書店店員好評!

一個關於無盡溫暖、善良、溫柔及希望的故事。

為了生存而入口的食物不一定美味。在此獻上熬過當下所需的餐點。

──町田苑香

連續三年本屋大賞提名!

本屋大賞得主《52赫茲的鯨魚們》町田苑香最動人傑作!

請跟心愛的人一起用餐!

已經撕裂的傷口,讓我們以美食來療癒它。

也許一道菜不能解決所有問題,

會有痛楚,也會有感動,

只要能與那些有愛的人相連接,共享溫暖而美味的料理,

即使絕望,也能重新站起來。

宙有兩個母親。

一個是生下她的花野,一個是撫養她的風海。對年幼的宙來說,花野是居住在坡道上大宅裡的神秘插畫家,不食人間煙火。當風海一家要遷往海外時,宙決定回到花野身邊。然而,花野並不知道如何扮演母親的角色,既不太和宙互動,甚至把工作和戀人看得比宙更重要。

代替花野伸出援手的是小餐館廚師佐伯。佐伯是花野中學時代的後輩,每天為宙準備飯菜,並成為她的談話對象。某日,宙對花野的不滿終於爆發,她衝出家門,佐伯找到了她,並藉由一份魔法般的鬆餅,幫助宙面對和花野的母女關係⋯⋯

這個故事肯定會成為支持你人生的力量!

日本亞馬遜網友★★★★★感動好評!

「這是一本讓人心靈變得柔軟的書籍。讓人深思愛的存在。」

「這本書的後半部分展開令人緊張,但同時也讓人心頭溫暖。這是一個美妙的故事,值得推薦。」

「這個故事的主題是相互連結的溫暖,以及優雅的愛的傳承。在這其中,人物的成長也是一大亮點。」

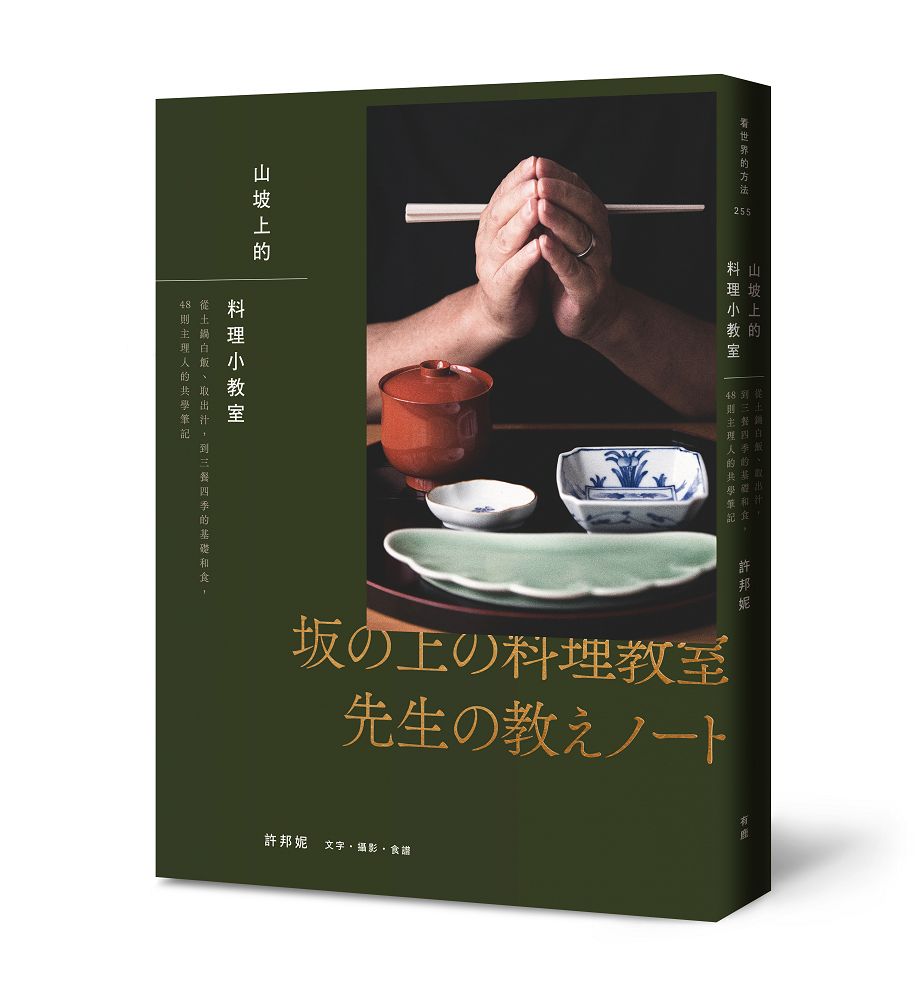

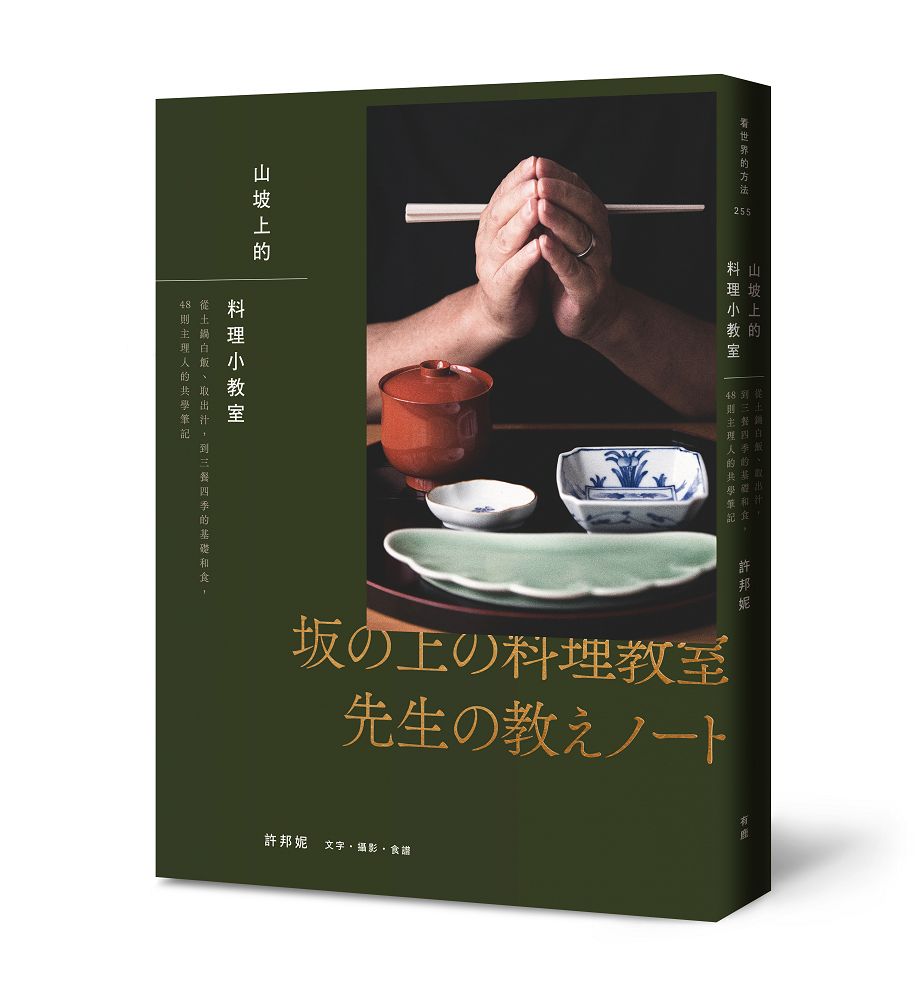

烹飪不是玄學,是科學|山坡上的料理小教室

【內容簡介】

烹飪不是玄學,是科學——

掌握原理,打通觀念,確實闢謠,在家裡也能吃道地日本和食!

一本從家庭主婦角度出發的正統「和食烹飪理論」書籍!

一本喚起做菜渴望、激發你做得更好、更順手的食譜書!

「所有口耳相傳的經驗,背後都有其成因,

而找出原因,就會是通往快意廚事的鑰匙。」

——許邦妮

四十三歲那一年,許邦妮走進東京的和食料理專門學校,領到廚師服、圍裙帽子、一套廚刀與兩雙鞋,展開正統和食課程的學習,以一介家庭主婦之姿,進入日本料理的「裏世界」。三年後,她從學校畢業,紮實的實習實作與學科原理,讓她脫胎換骨,一改過去家庭廚房中的自我摸索,終於融會貫通和食背後的原理、文化意涵,系統性地補足了科學知識,打造料理公式——無論器材、人數、食材品項如何變動,巧婦總能炊出好米。許邦妮將此系統學習帶回台灣,在山坡上的料理小教室和同樣喜愛和食的人一起展開共學。

本書從日本和食料理的基礎開始:如何煮一鍋剔透飽滿的白米飯、如何粹取日式高湯(出汁)——看似簡單,卻是整個和食世界的原點,並透過「一汁三菜」定食的概念,分享一日三餐、一年四季的烹飪建議與日式配膳的心法;保存與整潔也是廚事重點,許邦妮淺淺分享食材的加工發酵與保存、廚房必備工具與清潔妙方,以及如何用最基礎的糖、鹽、醋、醬油、味噌,變幻出各種市售調味料。

《山坡上的料理小教室》不僅是一本專業嚴謹的食譜書,也透過理科的分析、主婦管理廚房的視角,將烹飪這門科學的原理,透過每個章節的「共學筆記」,讓讀者也能輕鬆在家裡複製和食料理,讓烹飪變成一件容易且精準掌握之事!

+ + + + + + +

【憂心…】做茶碗蒸時,我買的蛋跟食譜上的不一樣,高湯加多少才正確?!

【闢謠!】

只要有超過20%濃度的雞蛋液,加熱超過80度以上,就可以讓茶碗蒸成形。普通尺寸的雞蛋,兌上150毫升的高湯,即液體:蛋液=3:1。

【憂心…】做炊飯時,材料不會生水嗎?液體不需要減量嗎?材料這麼多,液體不需要增量嗎?

【闢謠!】

不用。炊飯時所加的調味汁混合均勻後,取「糯米重量× 1.0+白米重量×1.2」的液體量來使用。上面配料是利用煮飯時的蒸氣蒸熟,跟控制米飯烹調時間的液體,並沒有太大的關係。

【憂心…】第一次釀梅子酒,糖的種類與比例到底要怎麼準備?

【闢謠!】

隨意。糖在泡酒時的功能主要是調味,可以選擇自己喜歡的風味來添加。梅子+酒:糖的比例低於25%時,風味會略帶酸味,可依喜好增加。

【本書特色】

●從洗米煮飯、取出汁,理解和食文化的原點。

●掌握「一汁三菜」定食原則,學習和食的配膳心法、器皿搭配。打造好吃、營養又好看的日日餐桌。

●根據大部分人經常有的料理困惑闢謠,「共學筆記」扭轉迷思。

●詳細拆解食譜步驟,條列「料理公式」,讓你融會貫通,從此不必依賴食譜的分量與做法。

●全彩照片,傳遞和食料理的動人,以及舒心的東京/台北生活風格。

【名家推薦】

本書是由一位在敝校學習了三年和食調理的作者所撰,作者回顧自身學習時的成長過程,希望透過自己的著作能讓廣大的一般讀者,藉由本書能更精準的烹調出「真正的日本料理」。這是一本正統的「和食烹飪理論」書籍。——渡辺 勝(東京壽司和食調理專門學校 創辦人兼初任校長,現為倫敦分校代表)

邦妮以日常和求學生活為引,用家常菜為例,詳加說明食材、烹飪原理和器具,提點新舊口味變換的技巧,傳達對飲食的思考和體驗。她同時戳破一些道聽塗說,把科學寫得流暢易懂。這樣的人寫書有責任感,令人放心。——沈倩如(食物攝影師)

【來自「山坡上的料理小教室」學生們的表白】

邦妮老師的教學理論與實務並重,能愉快的學習料理、滿足的享受美味,一堂再遠都要去的料理課!——Chauffer(愛吃貓奴)

從家常到和食,邦妮老師總能化繁為簡,以自身的經驗、站在學員的角度上去蕪存菁每個步驟,同時釋疑料理科學和眉角,將四季旬味毫不保留的分享,總是能讓自己身心都收穫滿滿。——Idril Chen(溫叨有貓 UnTau.Cat)

感謝邦妮以潤物細無聲的方式,將和食專業與和風美學融入課程,讓我們實際用五感體驗料理創造出的美好氛圍。深入淺出把很科學的料理知識與職人技術,不藏私的轉化為普通人也能從課堂上,帶回到日常生活實際操作的簡單步驟。喜歡跟著邦妮做料理,學習用料理讓生活更美麗。——meowphile(就是個普通人)

擁有深厚理論基礎和強大實務經驗的邦妮老師,她的教學邏輯清楚易懂,整個課程從編排到布置,充分展現其備課的用心及細緻高雅的品味。不管是想精進廚藝還是想來一場美的饗宴,在邦妮老師這裡都能得到滿足。——Polly姐

三年前第一次在社團看到某篇攝影和文字的分享,真切的感受到邦妮老師對於生活五感的講究與追求。於是報名了位於山中的日本料理課。進入教室,映入眼簾的是細緻高雅的季節氛圍陳列,以及如同日本料亭般溫暖而細緻的豐富香氣。接著從理解料理科學原理到實做,精準且行雲流水的料理技法,讓人深深感受到料理職人的精神意念。課程的最後,在日本料理獨特的款待精神中,每一口味覺都讓人充滿感激。感謝邦妮老師讓我在台灣能確實感受到美好四季的流轉。來上課是我每個月的期待,謝謝老師為我的生活帶來豐盛。——Ruru Lai(春禾設計事務所)

跟隨邦妮老師的步伐,掌握料理方程式,信手捻來的食材也能成為日常佳餚。——Sun(栗・香料咖哩)

邦妮的料理課改變了我對很多食材的印象,透過她的教學,把對用餐者「好好吃飯」的期望,實踐在每一次的餐桌上。——Tina

跟著邦妮老師做菜,學會以科學角度重新面對料理,收穫滿滿!——林湘云Serena Lin(烈酒講師/女威俱樂部創辦人)

邦妮老師總是說「料理是科學不是玄學」,在老師的教室裡,有職人手法的專業解密,也融入家庭主婦的隨手便捷。老師讓我們在家做菜,即使隨意,也充滿底氣。——花花

總是期待每一堂山上的料理課,在精緻的和食中,感受季節流轉。從溫暖的家庭料理,到步驟較為繁複的精巧菜色,彷彿推開通往日本的任意門。由科學理論著手,輔以製作時的小技巧,邦妮老師總是知無不言,言而不盡,將課程集結成書,必定值得收藏!——浮光LumiFufu

在飛揚浮躁的自媒體時代,仍有人在山居歲月中靜靜打磨自身的技藝,且不吝於以最科學、最簡明的方式傳授給學生。不打誑語、不賣關子、不怕你學,在邦妮的課堂上不用擔心學到似是而非的和食,只會感受到滿滿的誠意。——漢娜(漢娜的小餐桌)

►►更多學生推薦,請點入:https: sites.google.com uniqueroute.com bonnysstudent

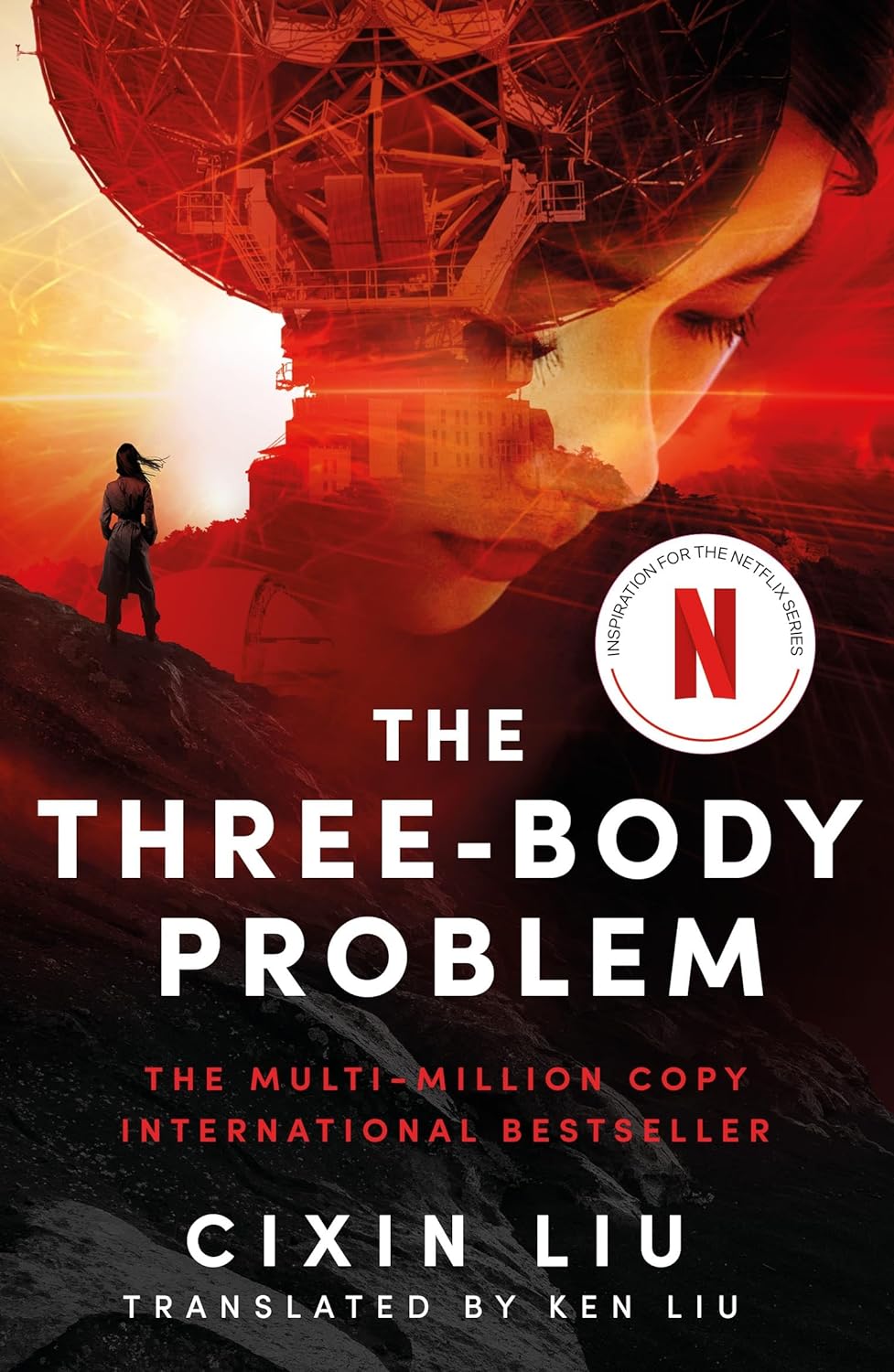

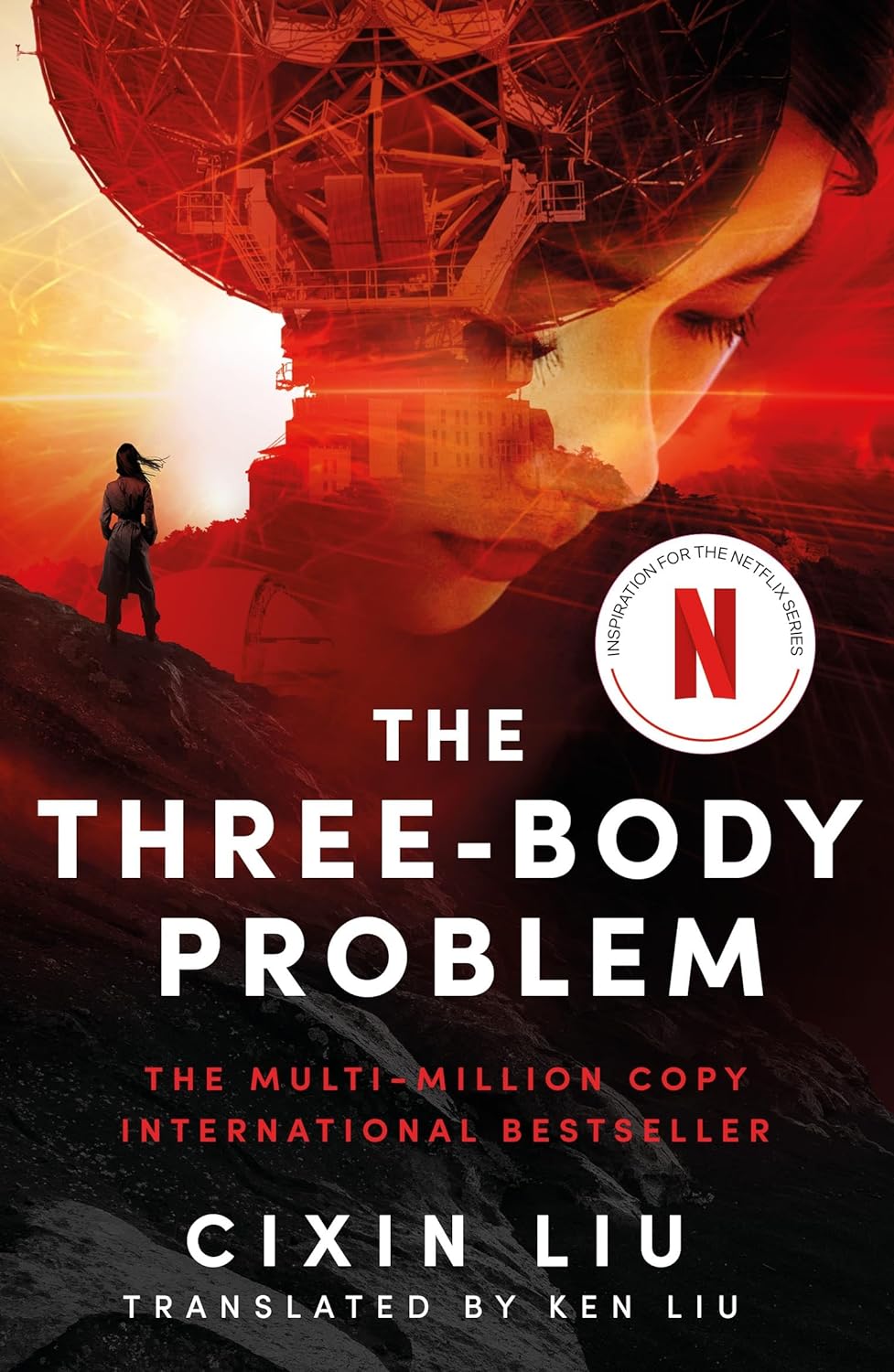

劉慈欣《三體》|The Three-Body Problem

Read the award-winning, critically acclaimed, multi-million-copy-selling science-fiction phenomenon - now a Netflix Original Series from the creators of Game of Thrones.

1967: Ye Wenjie witnesses Red Guards beat her father to death during China's Cultural Revolution. This singular event will shape not only the rest of her life but also the future of mankind.

Four decades later, Beijing police ask nanotech engineer Wang Miao to infiltrate a secretive cabal of scientists after a spate of inexplicable suicides. Wang's investigation will lead him to a mysterious online game and immerse him in a virtual world ruled by the intractable and unpredictable interaction of its three suns.

This is the Three-Body Problem and it is the key to everything: the key to the scientists' deaths, the key to a conspiracy that spans light-years and the key to the extinction-level threat humanity now faces.

Praise for The Three-Body Problem:

'Your next favourite sci-fi novel' Wired

'Immense' Barack Obama

'Unique' George R.R. Martin

'SF in the grand style' Guardian

'Mind-altering and immersive' Daily Mail

Winner of the Hugo and Galaxy Awards for Best Novel

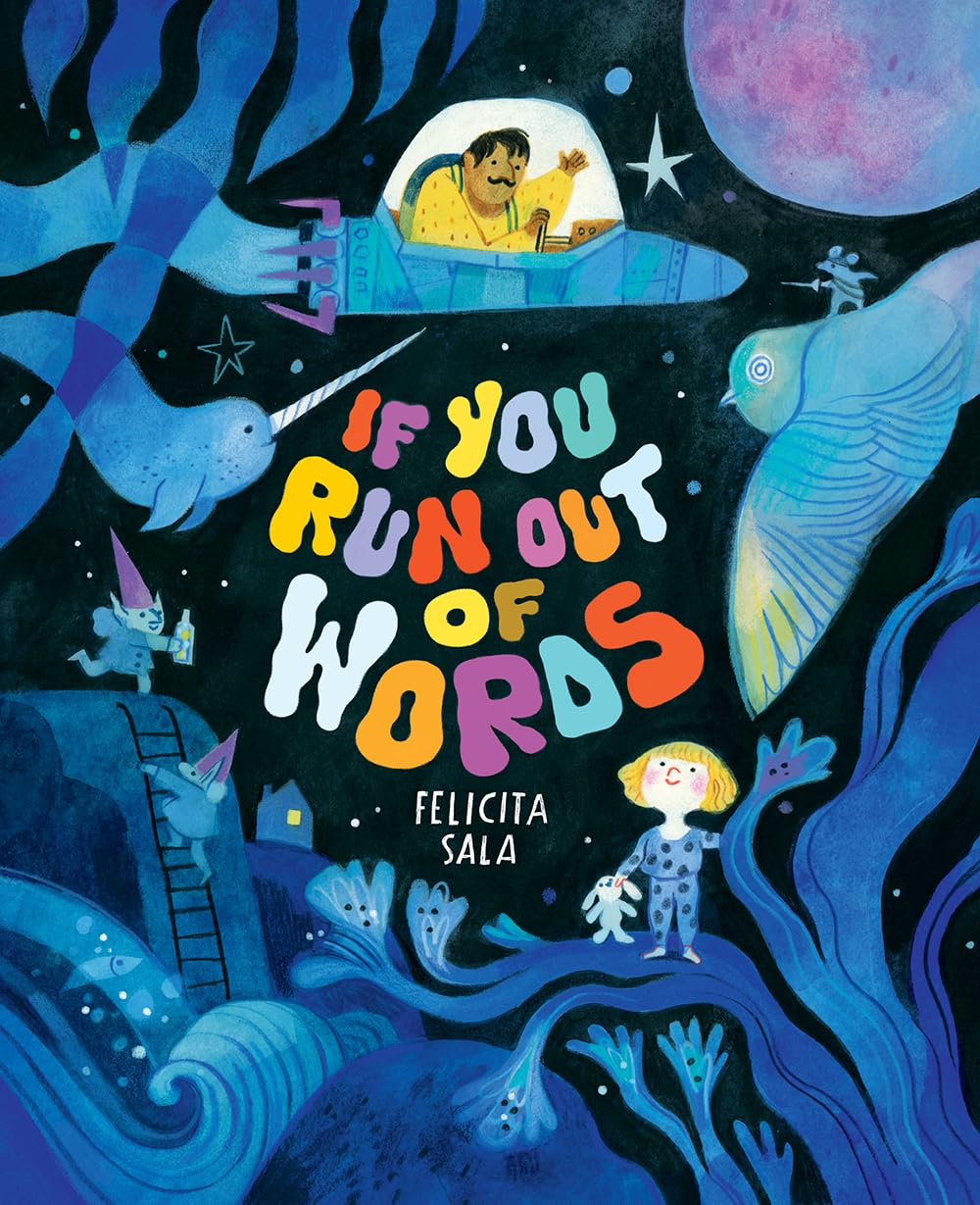

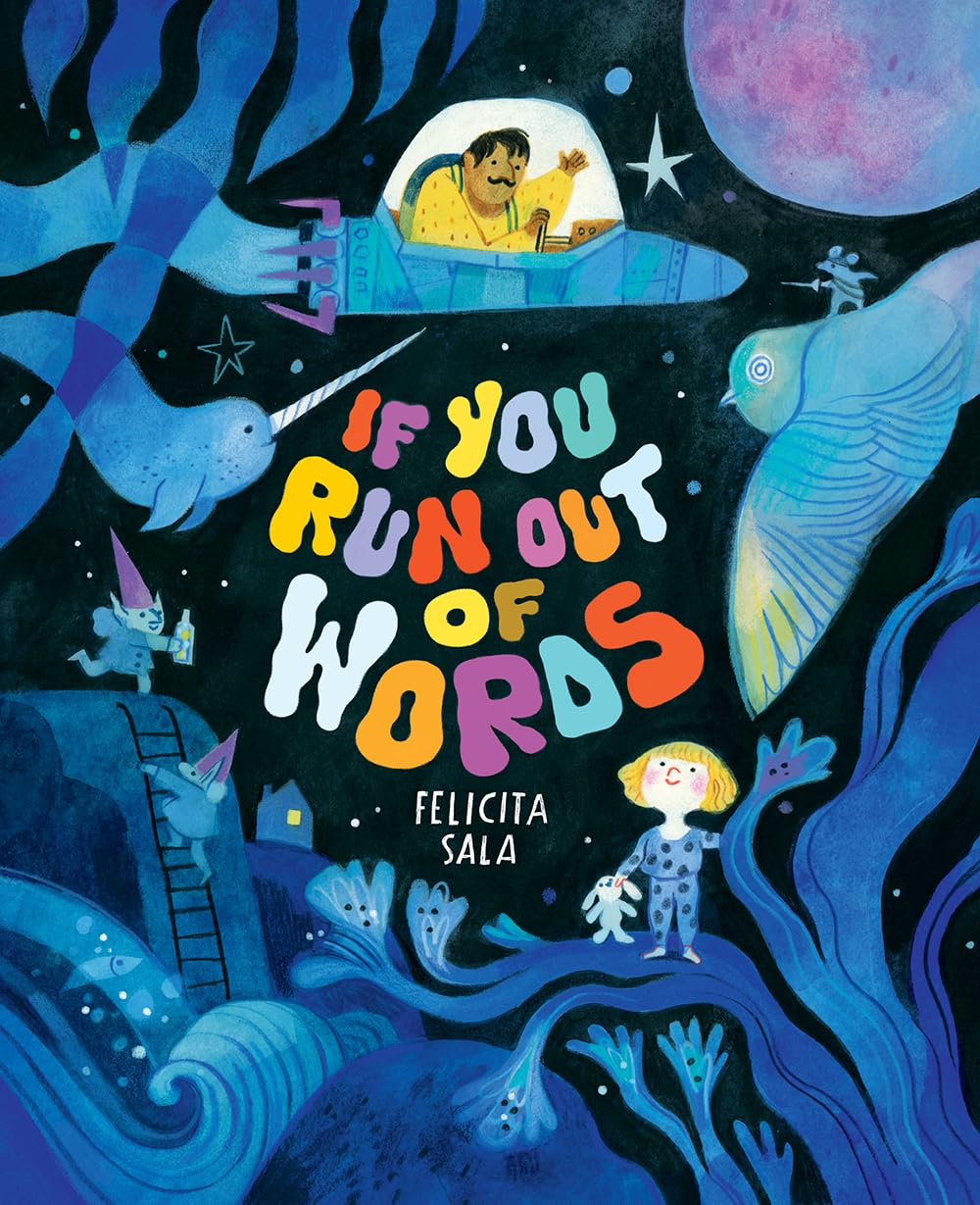

花園街10號作者新作|If You Run Out of Words

An imaginative bedtime adventure from Felicita Sala, a father reassures his daughter of the fantastic lengths he’d go to in order to show his love.

領券買書 | 閱讀推薦

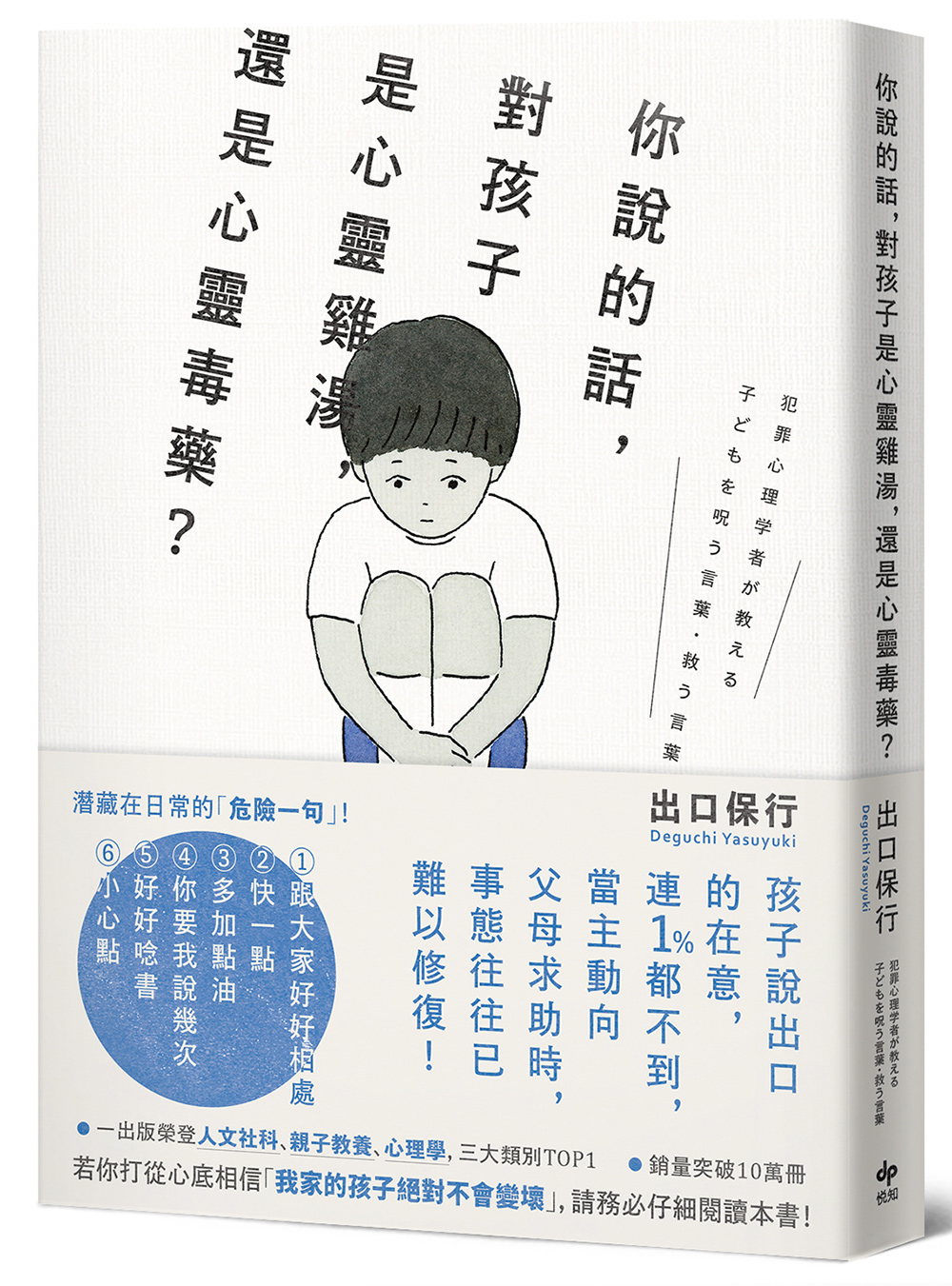

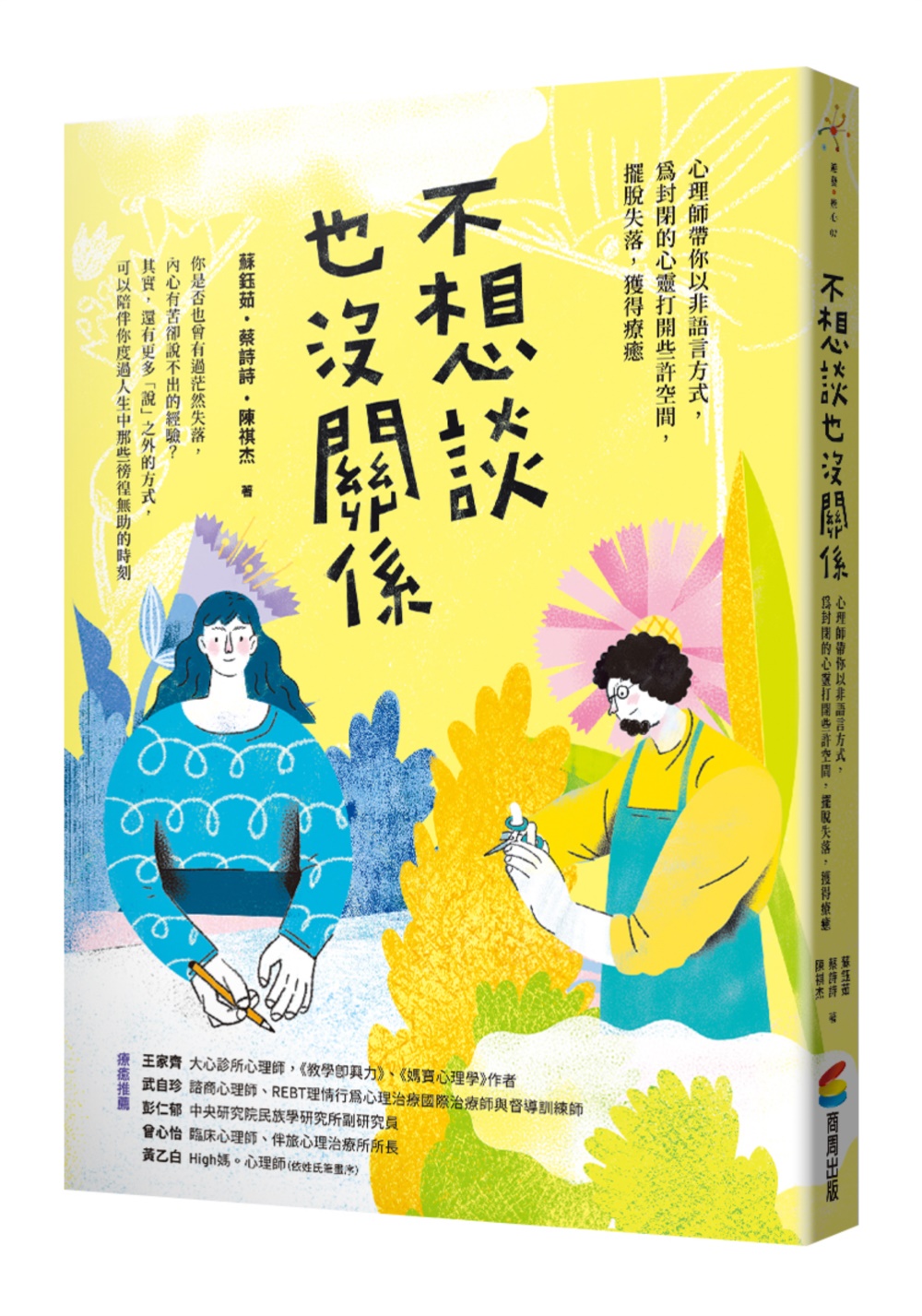

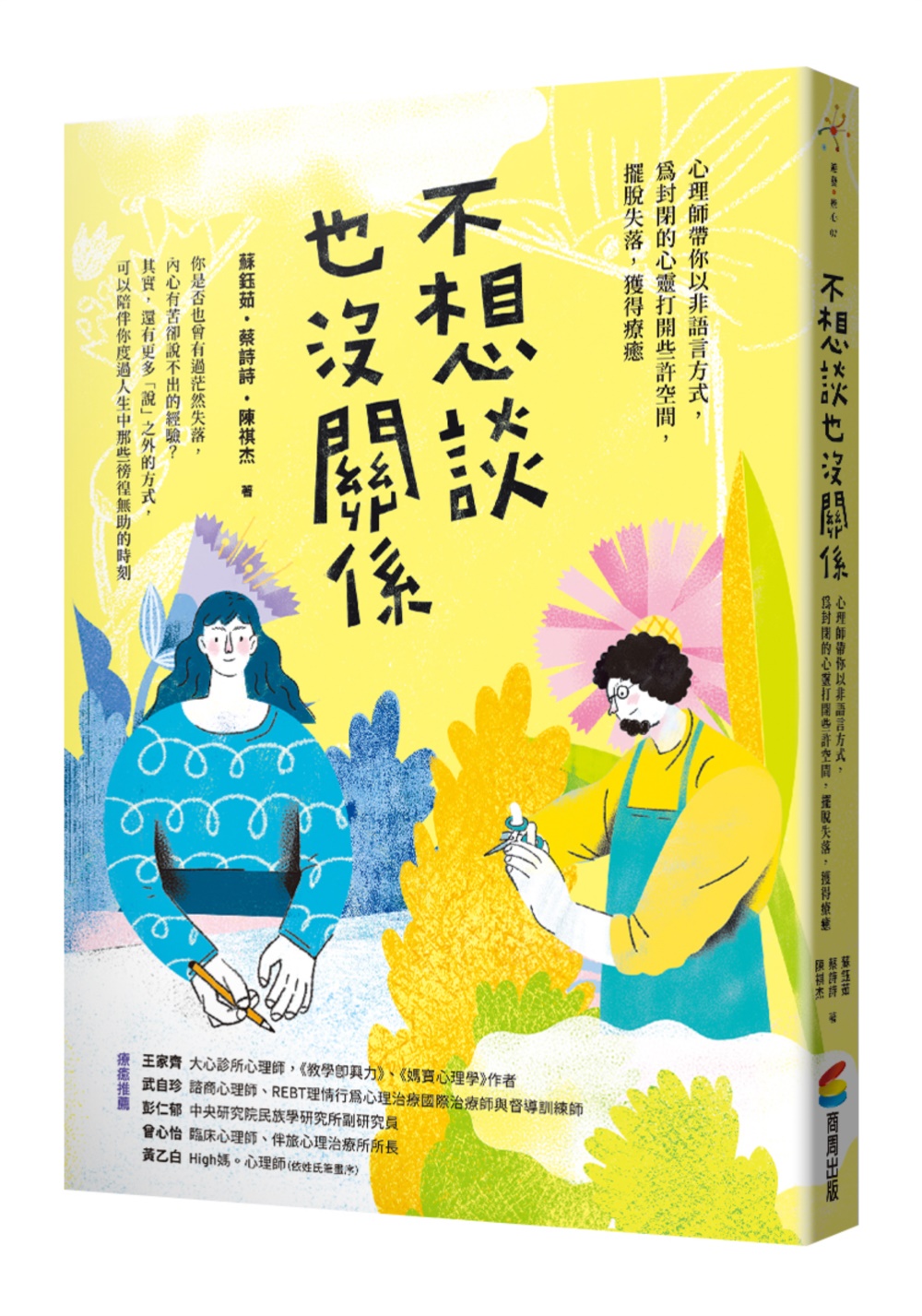

「說」之外的選擇|不想談也沒關係: 心理師帶你以非語言方式, 為封閉的心靈打開些許空間, 擺脫失落, 獲得療癒

你是否也曾有過茫然失落,內心有苦卻說不出的經驗?

其實,還有更多「說」之外的方式,

可以陪伴你度過人生中那些徬徨無助的時刻

大心診所心理師,《教學即興力》、《媽寶心理學》作者 王家齊

諮商心理師、REBT理情行為心理治療國際治療師與督導訓練師 武自珍

中央研究院民族學研究所副研究員 彭仁郁

臨床心理師、伴旅心理治療所所長 曾心怡

High媽。心理師 黃乙白

──療癒推薦(依姓氏筆畫序)

說不出口的失落,就交由非語言方式來治癒

一本寫給想幫助自己或身旁親友的書

你是否正因為天生性格、性別角色,或是害怕表達時遭受二次傷害等等因素,而無法用言語表達或紓解內心諸如焦慮、憂鬱、悲痛、憤怒、恐慌、無力等複雜的感受?

三位資深心理師綜合多年諮商經驗,歸納出十一種常見的情境,如工作壓力、學習挫折、性騷擾、配偶外遇、喪親……,幫助你看到人在碰到上述狀況時可能會有的身心反應與情緒表現,說明人們不願意開口談論創傷事件的原因與機制,並提供語言以外的自我療癒方法,陪伴你脫離困境。

本書結合了案例故事、清晰易懂的心理知識,以及實用易行的方法,無論你是想為自己或摯友、伴侶、家人提供協助,或者你是從事專業助人工作,都能從書中找到合適的方法來幫助自己或身邊的人。

療癒推薦(依姓氏筆畫序):

人心中最深的痛苦,多半是沒有語言的。於是,一直鼓勵朋友、伴侶、孩子:「你怎麼了?心裡有事要跟我們說啊!」立意雖然良善,效果不一定好。《不想談也沒關係》是一本教你超越語言的限制,運用身體、創作與即興,傳達安心、理解與陪伴給對方的好書。

──大心診所心理師,《教學即興力》、《媽寶心理學》作者 王家齊

《不想談也沒關係》作者蔡詩詩、蘇鈺茹、陳祺杰三位藝術心理諮商師,用不同的型態、方式、活動,引導讀者可以用非語言的方式,經歷體會真實的情感,表達自己的情緒。――諮商心理師、REBT理情行為心理治療國際治療師與督導訓練師 武自珍

這是一本適合大眾,也適合心理工作者閱讀的好書。我們可以透過文字理解到情緒流轉在語言與非語言之間,不論是說出口的與沒說出口的感受,都值得被好好體會。你會感受到這本書陪著你安頓自己。

──臨床心理師、伴旅心理治療所所長 曾心怡心理師

人生並不都是圓滿跟幸福,真實的生命不是這樣的,痛苦跟遺憾,帶著走也沒有關係,我們還是可以繼續做著該做的事情,這是我們很了不起的韌力。如果讀著這篇文的你,也正在面對失落的各種破碎或者拉扯,我很想跟你說,所有的破碎,都會有某種完整,等在那裡。

──High媽。心理師 黃乙白

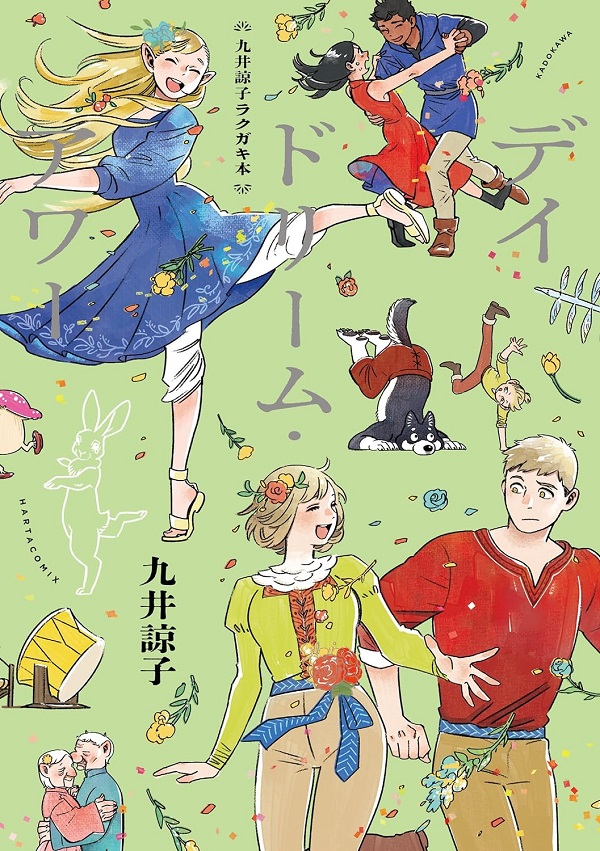

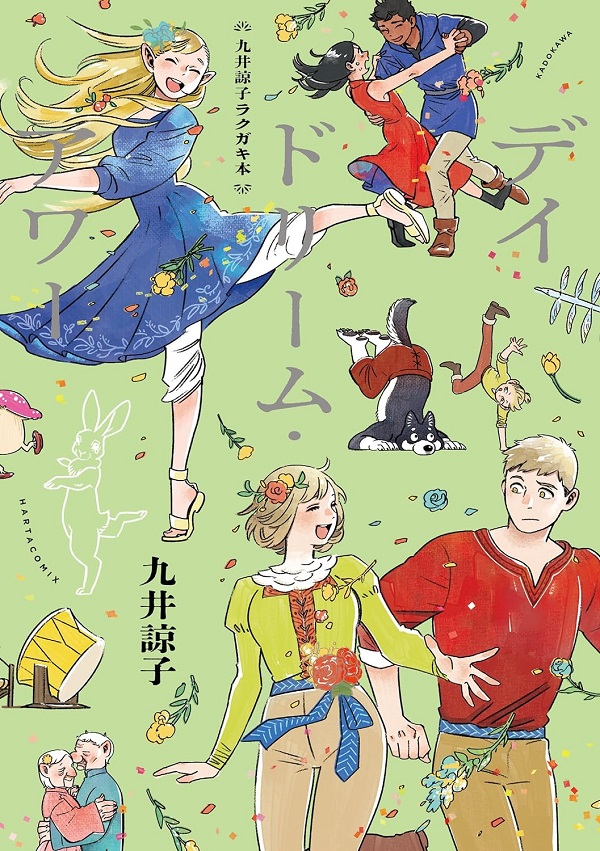

迷宮飯作者塗鴉隨筆|九井諒子ラクガキ本 デイドリーム.アワー

《迷宮飯》作者九井諒子塗鴉作品:Daydream‧Hour

收錄九井老師滿滿的幻想隨筆,包含短篇漫畫、插圖、素描等,全書共228頁。

漫画家・九井諒子が『ダンジョン飯』執筆中に描き溜めた漫画、イラスト、スケッチの数々を収録!

漫画誌ハルタのおまけ小冊子に収録した作品はもちろん、

ここでしか見ることのできない初出しのイラストも多数掲載。

個人サイト「西には竜がいた」時代から、現在に至るまでの"九井諒子"を、

著者コメントと共に楽しめるフルカラー・全228ページ!

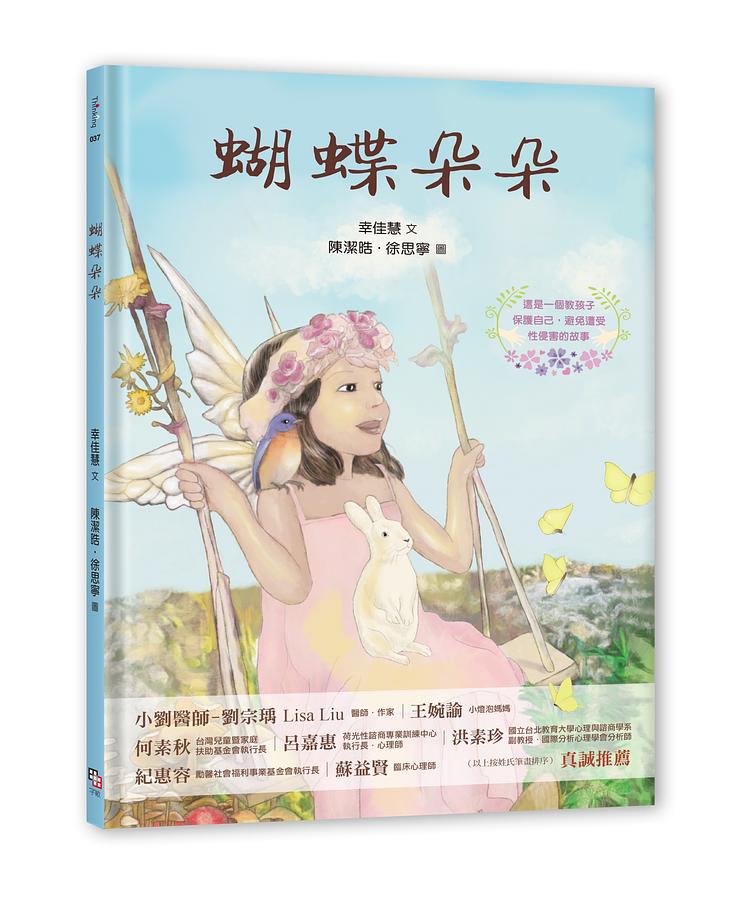

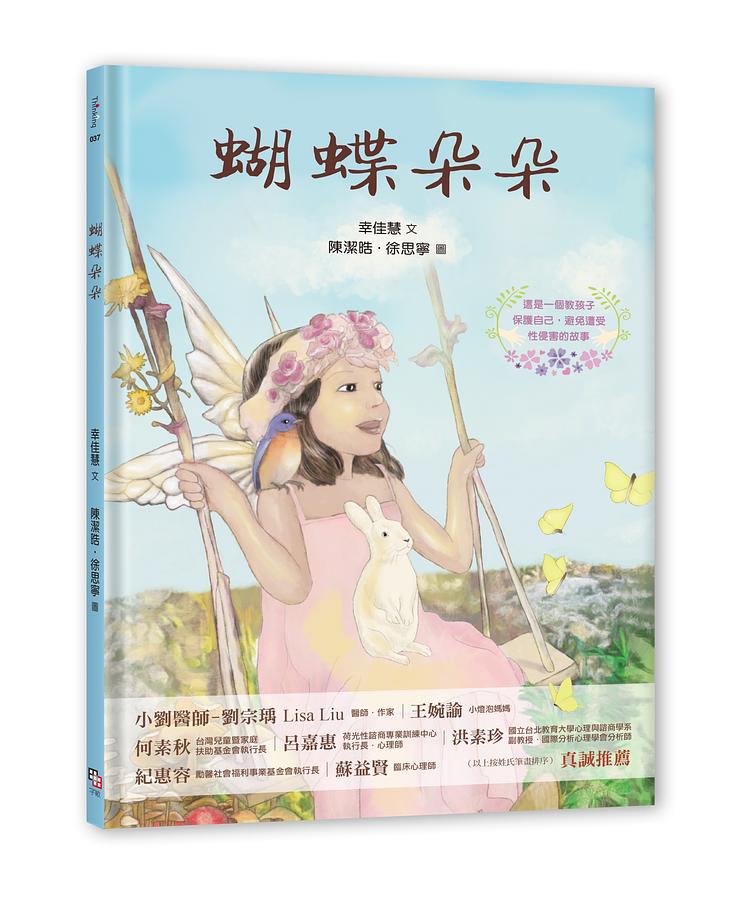

教孩子如何保護自己|蝴蝶朵朵 (附指導手冊)

這是一個教孩子保護自己,避免遭受性侵害的故事預防,永遠比治療重要朵朵是個快樂的孩子,她喜歡盪鞦韆,也喜歡看蝴蝶飛舞。直到有一天……天空暗了,烏雲、閃電、暴風雨通通來了,她的翅膀濕答答的,一時飛不起來了……朵朵遇上暴風雨,一大片的烏雲闖進她的肚子裡,直到有一天,她張開嘴巴、用力的把烏雲吐出去。烏雲變少、閃電變小、暴風雨也走遠了,朵朵背上原本濕漉漉的翅膀也慢慢變乾了。每個人都有翅膀,每對翅膀都會遇上大大小小的風暴,有時被雨淋濕,有時受點擦傷,但是,只要我們好好照顧它們,它們永遠等著再次輕盈透亮,因為,展翅飛翔,本來就是它們最想做的事。◎兒童權工作者、兒童文學作家 幸佳慧作品◎擬真故事繪本,鼓勵教養者共讀時,納入性侵害防治教育◎由臺灣兩大兒少機構──台灣兒童暨家庭扶助基金會,勵馨社會福利專業基金會,參與規劃,提供專業知識與經驗。◎隨書附贈《蝴蝶朵朵 應用指導手冊》,適合一線專業機構與人員,以及二

時尚選物 | 超值登場

一深一淺輕鬆收納|AZPAC Trucker 2.0 30吋防爆煞車行李箱 /天峰藍

• 7:3 胖胖箱身,長旅、留學、購物超能裝

• Hinomoto日本拉桿煞車輪系統,一鍵止滑

• 德國拜耳100%PC頂級箱殼,輕量強韌、抗撞耐磨

• Hinomoto日本靜音雙輪,360度萬向靈活性適應各地形

• AZTPU專利特殊複合材把手,高韌性不易劣化斷裂

• YKK雙層防爆主拉鍊,防刺穿抗爆裂

• AZPAC獨家自由隔板設計,任意變換收納方式

• AZPAC 2年保固,終身保修服務

裸感透膚百搭持妝|Supergoop! 美國防曬專家 完美防禦1+1底妝組

Supergoop! 美國防曬專家 完美防禦1+1底妝組

內含|隱形妝前防曬乳 SPF40 PA+++ 50ml+柔焦控油礦物防曬蜜粉-透明 SPF35 PA+++ 4.25g+隱形妝前防曬乳 SPF40 PA+++ 10ml+Supergoop! 飲料杯袋乙個

—— Supergoop! 美國防曬專家 ——

•保濕提亮肌膚,同時提供廣譜防曬效果

•輕盈的珠光質地打造完美的妝前光感肌膚,同時保護肌膚免受藍光傷害

•100% 氧化鋅配方,提供SPF35防曬保護

•幫助定妝、減少油光及隨時隨地補防曬

生活好物 | 編輯精選

天然棉柔Q彈毛流|ST.MALO秘魯工匠手工原生羊駝毛年度PANTONE羊駝/ 25cm/ 柔和桃紫

ST.MALO年度色系羊駝隆重登場!PANTONE年度代表色幻化出絕美羊駝,實現該年的心願祝福,是最具代表與收藏價值的色彩羊駝。秘魯工匠純手工-使用100%天然羊駝毛製成,每一隻都使用來自秘魯當地的天然羊駝毛製成。ST.MALO親自前往秘魯與當地工匠溝通製成,確保還原真實羊駝神韻與比例,每一隻都能摸到真實羊駝毛的棉柔Q彈毛流。

全世界90%的羊駝來自秘魯,秘魯工匠將天然羊駝毛再生利用,做成等比例的羊駝娃娃。由於羊駝毛不分泌羊脂且所有羊駝毛皆為例行剃毛及自然死亡獲得,故係為一低敏性,對動物0傷害的天然毛家飾品。

當地工匠也與羊駝互利共生,農人將羊駝毛販售從而獲得公平交易提升生活水平,而羊駝也由於農人的照顧得到更好的健康與生活環境。同時由於羊駝食用草批的方式不會連根拔起的啃食,故全球指標性權威也將羊駝視為最具環境永續性的動物。每一隻毛色皆來自於天然羊駝毛,完整呈現該羊駝的原生毛色色澤,因此其色澤皆為獨一無二的羊駝家飾品。

*貼心提醒:「由於羊駝原生毛擁有22種原色,每一色有5-6階深淺度,且在不傷害動物的情況下進行人道取毛,無法指定特定顏色,因此實體顏色可能因該羊駝原生毛色而存在批次誤差。若非常介意者,建議前往誠品書店門市現場選購。」

體驗史努比戳繡樂趣|繡 Xiu Crafts戳繡材料包/ 6"登山SN

戳繡是一種搭配專屬戳針,透過簡易針法,使作品呈現獨特立體效果的手工藝。

材料包內含完成作品所需的材料,以及圖解詳盡的說明書,帶你一步步完成作品,並體驗戳繡的樂趣。

材料套組內容:

繡布:28cmX28cm

繡線:11色

戳針:1個

6吋繡框一個

穿針器一個

說明書、圖稿一份

貨號│2033020

材質│布、繡線、繡框、戳針

數量│1組

尺寸│16cmX17.5cm

重量│179 g

產地│台灣設計 中國生產